Кредитовый оборот — это что такое? Дебетовые и кредитовые обороты по счету

Все знакомы с выражением «свести дебет с кредитом». Но для многих остается загадкой, что означают данные понятия. Поэтому в данной статье рассмотрим, что такое дебет и кредит, а также кредитовые и дебетовые обороты.

Функции бухгалтерского учета

При помощи бухучета выполняется анализ деятельности предприятия, учитывается его имущество, капитал, обязательства. Можно легко понять, прибыльный ли бизнес или убыточный. Поэтому, когда поступают денежные средства, списываются материальные ценности или происходит расчет с поставщиками, это фиксируется в бухгалтерском учете в денежном выражении.

Основным правилом бухучета выступает следующее — сколько пришло, столько же должно уйти. Его еще называют принципом сохранения стоимости.

Что представляют собой дебет и кредит?

Дебет и кредит – это понятия, используемые при ведении бухгалтерского учета для анализа всех процессов предприятия. Бухгалтерских счетов множество, и все они были созданы, чтобы отражать хозяйственные операции. Каждый из счетов имеет свое собственное название и номер.

Итак, давайте проведем сопоставление дебетового и кредитового оборотов.

Дебет представляет собой все имеющиеся активы, которые принадлежат организации. То есть, это та собственность, которая имеется у фирмы на данный момент. Под собственностью могут пониматься:

- Средства, находящиеся на счете в банке.

- Наличные деньги, находящиеся в кассе предприятия.

- Общая сумма стоимости товаров на складах.

- Общая сумма стоимости всех принадлежащих фирме основных средств.

- Текущие задолженности контрагентов.

Соответственно, чем большим размером активов располагает предприятие, тем более успешным оно считается. Источником формирования активов может выступать уставный капитал.

Дебетовым оборотом называют общую сумму всех приходных операций, отраженных по дебету. Кредитовый оборот — это сумма всех расходных операций, отраженных по кредиту. При этом нужно понимать, что речь идет об активном счете. Если счет будет пассивным, то ситуация обратная. Приходные операции отображают по кредиту, расходные, соответственно, по дебету.

Пассивы — это все долги организации. К ним можно отнести:

- Возможную задолженность, которая образовалась невыплатой зарплаты сотрудникам.

- Задолженность предприятия перед своими контрагентами.

- Амортизационные начисления.

- Задолженность предприятия перед его учредителями или дочерними организациями.

Где применяются дебетовый и кредитовый обороты?

Учет осуществляется по каждому бухгалтерскому счету в отдельности. Дебет отражается слева, а кредит — это колонка справа. Каждая операция должна быть обязательно отражена. Некоторые счета используются достаточно часто в течение всего отчетного периода. В колонках дебета должны быть отражены суммы, характеризующие отдельно каждую операцию. Счета условно разделяют в зависимости от сальдо: они могут быть активными (счет 51 «Расчетный счет»), пассивными (счет 86 «Резервный капитал»), а также активно-пассивными (счет 76 «Расчеты с дебиторами и кредиторами»).

Если имущество предприятия увеличивается или возникают права требования, то оборот дебета повышается по активным и активно-пассивным счетам. И наоборот, если имущество уменьшается, то происходит увеличение кредитового оборота.

Хозяйственные операции по пассивным счетам имеют обратное отображение. В основном, эти счета используются для того, чтобы видеть, откуда произошли поступления средств на предприятие.

Конечное сальдо

В конце каждого отчетного периода необходимо суммировать отдельно все обороты дебета и кредита. В итоге образуется конечное сальдо. В том случае, если происходит полное совпадение по суммам в дебетовых и кредитовых оборотах по счету, то можно произвести закрытие счета. Существуют такие счета, которые на конец периода имеют автоматически нулевой остаток. Как правило, это счета, на которые происходит списание расходов.

Для того чтобы посчитать остаток средств на расчетном счете вычитают из объема дебетового оборота (сумму поступивших средств) объем кредитового оборота (это сумма израсходованных средств). Входящий остаток необходимо прибавить. Это на активных счетах.

Если счет пассивный, то для определения конечного сальдо прибавляют кредитовый оборот (это сумма поступивших средств) и вычитают дебетовый (это сумма израсходованных средств). В активно-пассивных счетах дебетовое и кредитовое сальдо определяется по данным аналитического учета.

Что такое двойная запись?

Понятия кредит и дебет отображает так называемая двойная запись. То есть, предполагается, что каждую хозяйственную операцию нужно записывать, используя два счета. Получается, по одному счету стоимость операции уходит в дебет, а по второму – в кредит. В итоге должно образоваться равновесие. То есть, баланс должен сходиться каждый раз. В том случае, если возникает ситуация, в которой общий дебетовый оборот не перекрывает общий кредитовый оборот, то можно сделать вывод о том, что при учете операций была допущена бухгалтерская ошибка.

Понятие оборота по расчетному счету предприятия

Один из важнейших показателей деятельности организации — это кредитовый оборот по расчетному счету. Данный термин одинаково часто употребляется не только бухгалтерами, но и банкирами и аудиторами. К сожалению, частные предприниматели и начинающие бизнесмены не в полной мере понимают всю суть его содержания.

В зависимости от того, с какой целью используют счета, они делятся на следующие виды:

- Депозитные, которые, как правило, используют для того, чтобы сохранить или накопить деньги.

- Кредитные, которые открываются для того, чтобы обслуживать кредиты.

- Расчетные, счета, которые необходимы для ведения хозяйственной деятельности.

- Карточные, доступ к ним обеспечивается с помощью карт, которые выдают клиентам.

Собственно, вне зависимости от типа счета, все они отображают всего лишь два вида операций:

- Зачисление средств – поступления от контрагентов за реализованные услуги или товары, произведенные работы.

- Расход средств – снятие или перечисление денежных средств при ведении деятельности. Это могут быть выплаты поставщикам, перечисления зарплаты сотрудникам, налогов и отчислений.

Обороты по расчетному счету

Вся совокупность транзакций, совершенных по счету за конкретный временной период (день, месяц, год), а также отраженных в выписке банка, представляет собой общее понятие оборотов по расчетному счету. Такой счет условно может быть разделен на две части:

- Оборот дебетовый. Он представляет собой совокупность операций прихода денежных средств.

- Кредитовый оборот банка. Он отражает совокупность операций расхода денежных средств.

С первого взгляда все очевидно. Однако все так просто только до того момента, пока владелец банковского счета в первый раз не получит выписку из банка. Она показывает, что операция оплаты налога отображена по дебету, получение денежных средств в качестве материальной помощи от учредителя отображена по кредиту. Помимо всего прочего, в банковской выписке отображается отрицательный остаток по счету на конец банковского дня.

Важно запомнить, что выписка банка в существе своем является документом бухгалтерского учета банка, а не владельца расчетного счета. Получается, что раз банк принимает во временное владение сторонние денежные средства, то, формально, он – должник своего клиента. А поступления денежных средств на расчетный счет, соответственно увеличивают сумму его долга. А вот отчисление средств со счета в банке как раз уменьшает задолженность банка перед его клиентом.

Природа кредитового оборота

Какими могут быть операции по расчетному счету?

- Поступление денежных средств с расчетного счета в кассу предприятия.

- Выплаты денежных средств, производимые поставщикам за приобретенную продукцию, либо подрядчикам – за выполненные работы.

- Отчисления налогового характера в пользу государственного бюджета.

- Перечисления в счет погашения займов и кредитов.

- Перечисления денежных средств в пользу органов социальной защиты или в пользу фондов страхования.

- Перечисление денежных средств, представляющих собой начисленные проценты за пользование предоставленными кредитами.

- Вложения финансового характера.

Понятие чистых показателей

Очищенные обороты расчетного счета представляют собой:

Показатель эффективности деятельности организации, а также индекс финансового благосостояния.

Понятие, используемое в бухгалтерском сленге. То есть не используется в законодательстве, не фигурирует в договорах.

Если не сильно углубляться в финансовую и бухгалтерскую терминологию, то можно принять за правило, что обороты по расчетному счету представляют собой индекс активности, а чистые обороты – индекс успешности организации. Именно поэтому, вторая категория достаточно часто используется:

- аудиторами при анализе деятельности организации;

- налоговыми органами с тем, чтобы осуществлять контроль над своевременной уплатой налогов;

- представителями банков для того, чтобы установить платежеспособность потенциального получателя кредита.

Банковские операции, не подлежащие учету

Собственно, обороты по расчетному счету могут быть определены как несоответствие между дебетовым и кредитовым оборотами денежных средств и их фактическим расходом за определенный период. Однако стоит заметить, что при вычислении очищенных оборотов по счету могут учитываться не все операции поступления, а лишь те, которые напрямую связаны с осуществлением деятельности предприятия. К операциям, не подлежащим учету, относят:

- Любые поступления на расчетный счет средств, которые являются заемными, то есть поступления кредитных средств, любой помощи финансового характера вне зависимости от того, подлежит она возврату или не подлежит.

- Доход от продажи ценных бумаг. Это могут быть векселя или акции.

- Возврат владельцу средств, которые были перечислены ошибочно.

- Поступления, которые произошли с других собственных счетов предприятия, открытых в иных финансовых организациях.

Таким образом, из данной статьи мы узнали, что такое дебет и кредит, каким образом совершается учет операций. Также рассмотрели понятия дебетового и кредитового оборотов за отчетный период.

Что такое корреспондентский счет и зачем он нужен

При переводе денег со счета на счет указывают банковские реквизиты, в том числе корреспондентский счет — к/с.

Он есть в любых банковских реквизитах — человека со статусом ИП и без или компании. Но это счет не клиента, а его банка или небанковской кредитной организации

, где он открыт. Поэтому у разных клиентов одного и того же банка в реквизитах могут быть одинаковые корреспондентские счета.

С помощью корсчетов банки рассчитываются друг с другом при межбанковских переводах. На них они хранят обязательные резервы.

Что вы узнаете из статьи

Письма для тех, у кого свой бизнес

Новости и кейсы для предпринимателей — в вашей почте дважды в месяц. Бесплатно

Подписаться

Ваша почта будет в безопасности. Детали — в политике конфиденциальности

Что такое корреспондентский счет

Это счет кредитной организации или банка. Каждый российский банк должен иметь хотя бы один корсчет в Центробанке. Дополнительно можно открыть счета в коммерческих банках.

Для чего нужен корсчет в Центробанке. Без такого счета банк не может работать: с него он оплачивает уставный капитал

. Такой счет открывают, когда регистрируют банк.

На корреспондентском счете в ЦБ банки хранят обязательные резервы. Это деньги, которыми они обеспечивают обязательства перед клиентами. Когда человек, ИП или компания вносят деньги в банк, например на депозит, процент от этой суммы переводят на счет в Центробанк как резерв. Он хранится там, пока клиент не решит забрать деньги. Размер обязательных резервов определяет совет директоров Центрального банка.

Для чего нужен корсчет в коммерческом банке. Корсчета открывают, чтобы сократить сроки переводов между разными банками. Банк хранит на нем определенную сумму. Когда клиент переводит деньги в другой банк, тот списывает эту сумму с корреспондентского счета и сразу зачисляет ее получателю.

ИП Каширин открыл счет в банке «А». Он переводит деньги за грузоперевозку компании «Трансавто», у которой открыт счет в банке «Б». Банк «А» отправляет банку «Б» сообщение о переводе. Чтобы получатель платежа не ждал, пока деньги из банка «А» придут на счет в банке «Б», банк «Б» переводит ему нужную сумму с корреспондентского счета банка «А».

Банки также используют корсчета для уплаты налогов и других платежей государству.

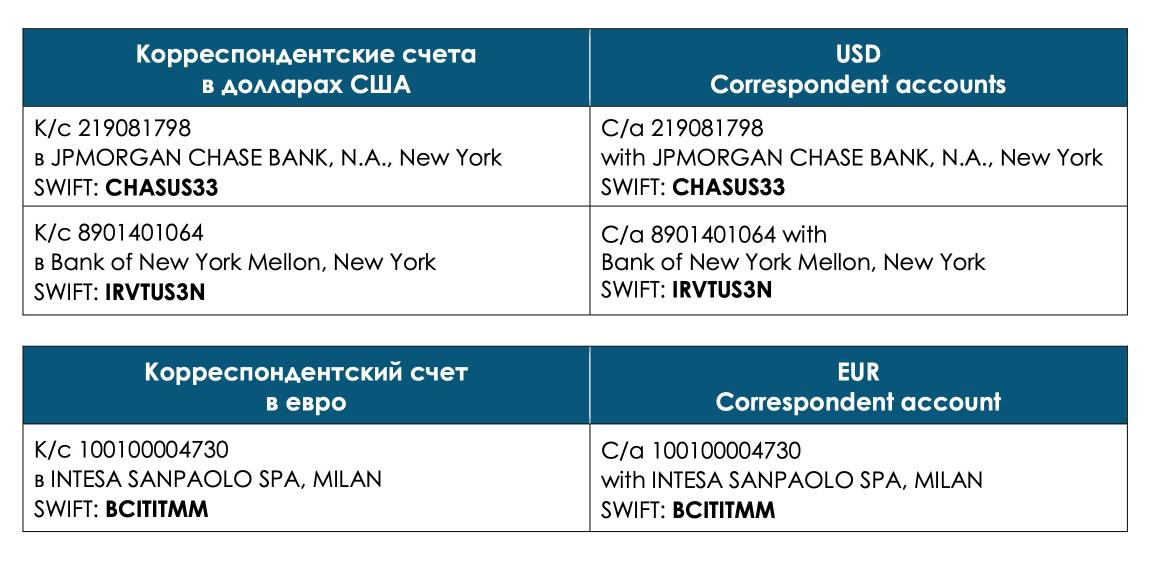

Для покупки иностранной валюты или переводов за границу российские банки открывают корсчета в зарубежных. Из-за санкций часть российских банков не может открывать корреспондентские счета в банках Европы и США.

Для переводов в евро у банка «Интеза» открыт счет в итальянском банке, а для переводов в долларах — в банке США. Источник: bancaintesa.ru

Для международных переводов банки используют SWIFT — это система, благодаря которой банки из разных стран обмениваются сообщениями о переводах денег.

ИП Кравцову надо перевести деньги за товары поставщику из Китая. Он поручил российскому банку перевести деньги в китайский банк. Банк, в котором у Кравцова открыт счет, отправляет банку в Китае SWIFT-сообщение, сколько и кому денег надо перевести. Китайский банк переводит деньги с корсчета российского банка на счет поставщика.

В 2022 году из-за санкций часть российских банков отключили от SWIFT. Они не могут использовать систему, через которую передавали друг другу сообщения о переводах. Но могут договариваться о других способах обмена сообщениями. Поэтому российские банки по-прежнем у пользуются корреспондентскими счетами для переводов за границу.

Вы можете отправить деньги в банк за границей, если у вашего банка есть корреспондентский счет у этого зарубежного партнера. Уточнить это можно в поддержке вашего банка или иностранного, куда хотите отправить платеж. Там же подскажут реквизиты для перевода.

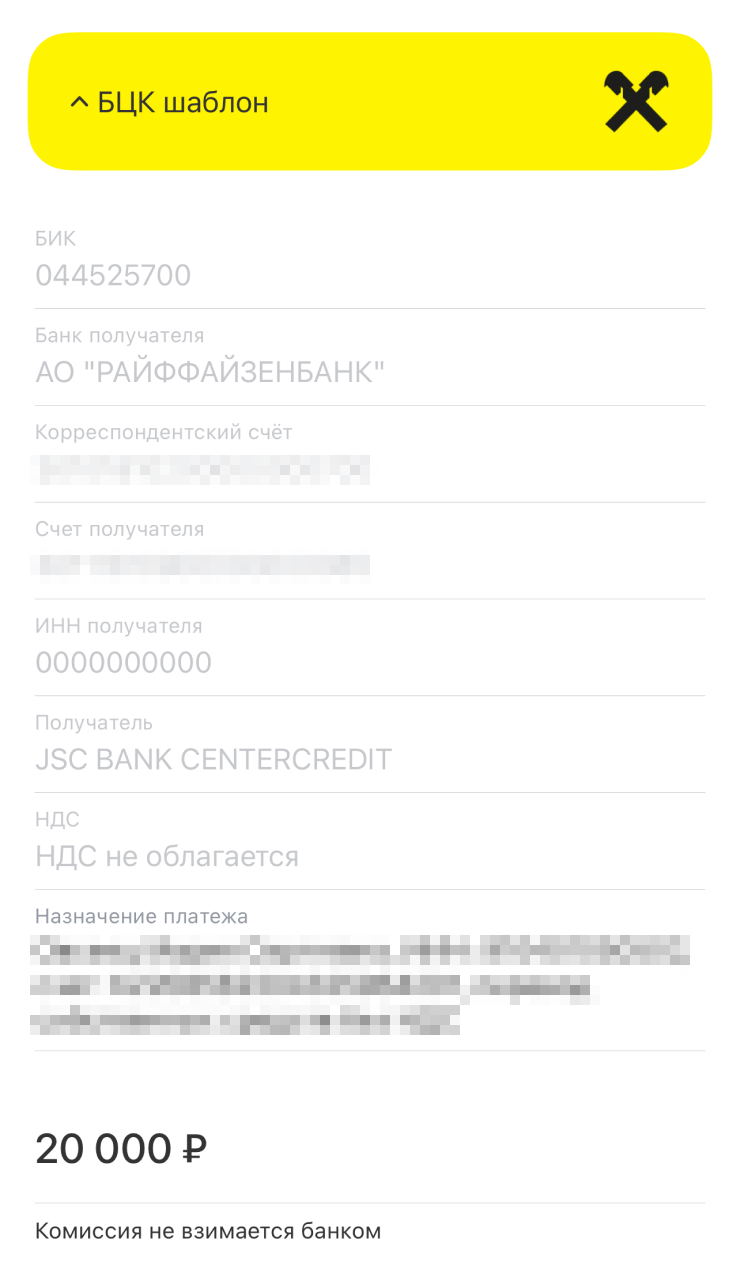

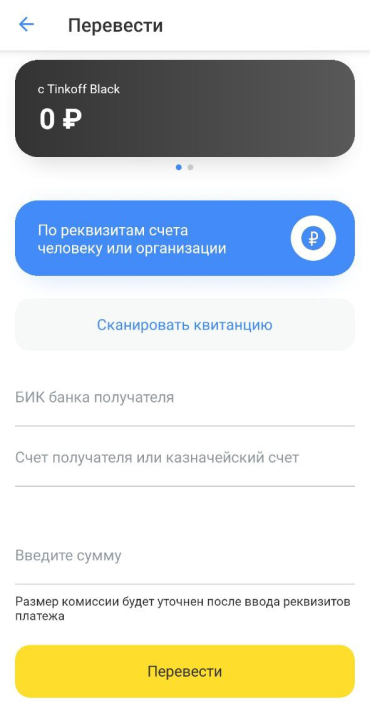

Так выглядит заполнение реквизитов для перевода за границу в приложении Тинькофф Банка. Заполняют реквизиты банка, в том числе его корреспондентский счет, а данные счета конкретного клиента указывают в назначении платежа

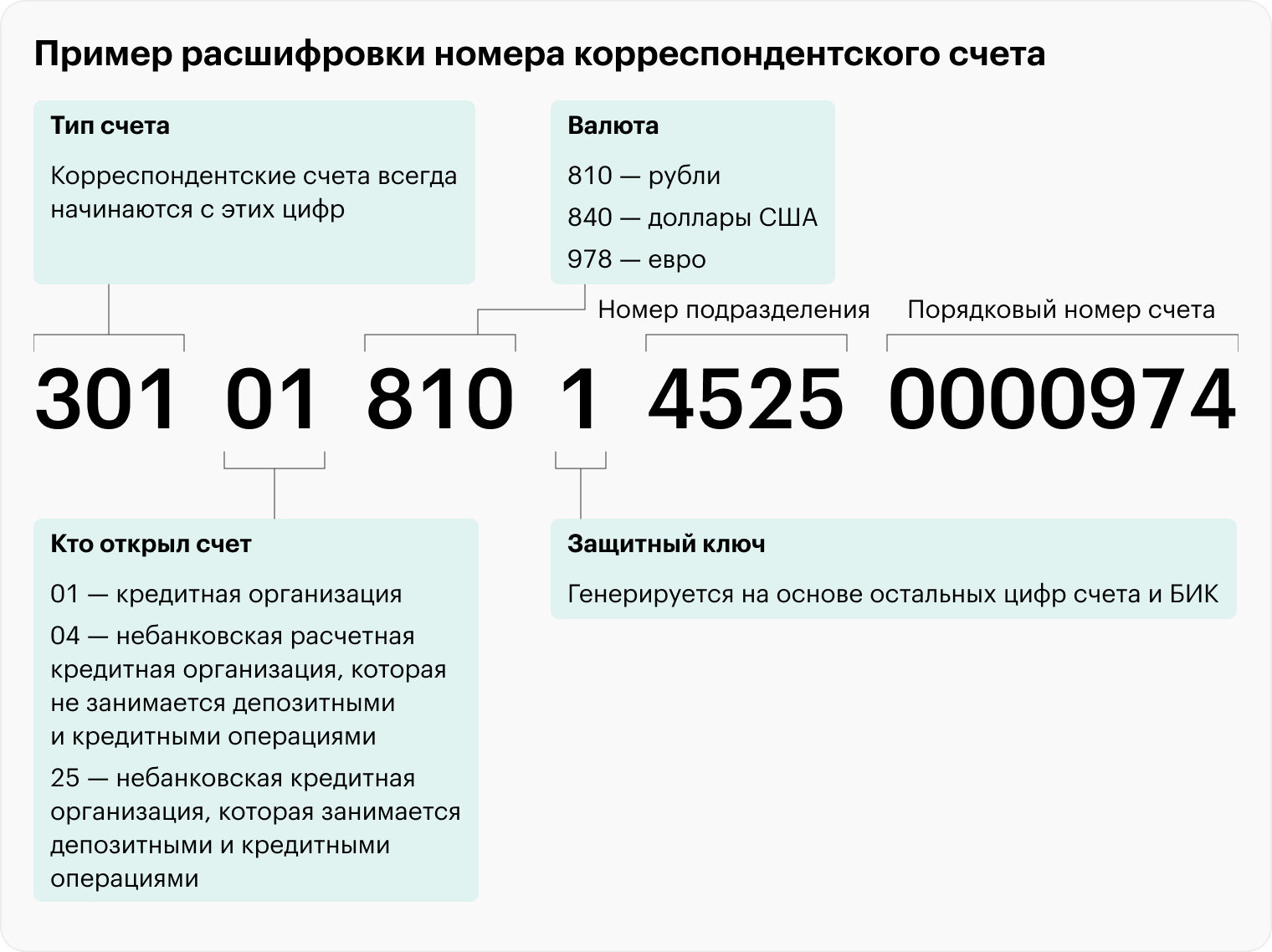

Структура корсчета. В к/с 20 цифр, в их последовательности зашифрована информация о кредитной организации и счете.

Три последние цифры корсчета совпадают с последними цифрами БИК банка

. Он зависит от того, где находится учреждение, поэтому корсчет в разных филиалах банка будет разным.

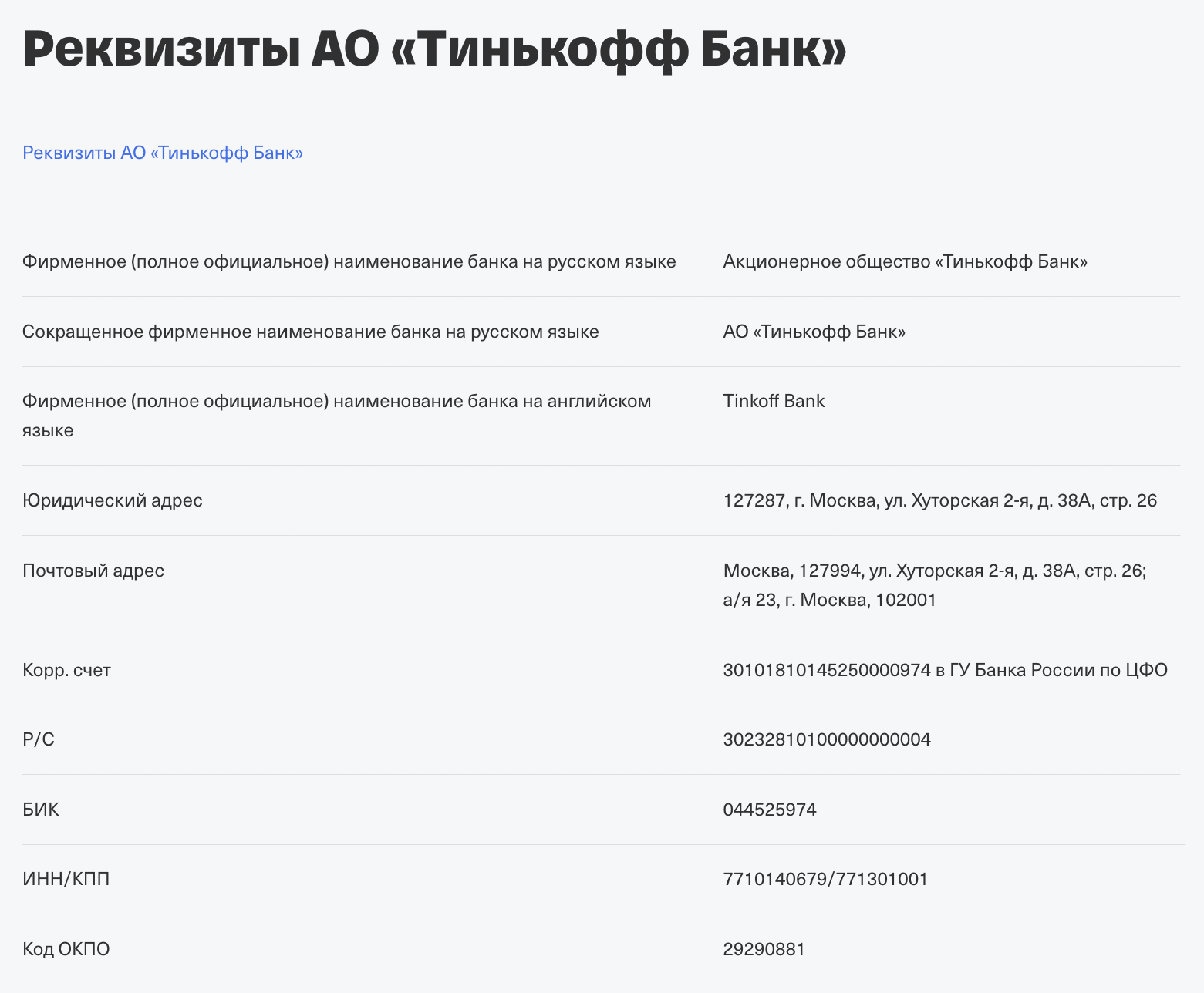

У Тинькофф Банка нет филиалов, поэтому номер корсчета будет одним для всех клиентов. Источник: tinkoff.ru

Отличие корреспондентского счета от расчетного. Когда говорят, что нужно сделать перевод на банковский счет, имеют в виду расчетный. Это счет клиента банка, где хранятся деньги, а корреспондентский — счет самого банка.

Отличие от лицевого счета. Лицевой счет в банке — то же самое, что расчетный. Но открывать лицевые счета могут не только в банках. Например, лицевые счета есть у клиентов телеком-провайдеров — туда кладут деньги, чтобы оплатить интернет

Как узнать номера расчетного и корреспондентского счетов

Организации и ИП указывают расчетные и корреспондентские счета в договорах, по ним переводят оплату товаров, услуг и работы. У наемных сотрудников такие реквизиты просит работодатель при приеме на работу, чтобы перечислять зарплату.

Обычно клиент банка получает реквизиты при открытии счета. Их указывают в договоре банковского обслуживания.

Узнать реквизиты можно и другими способами:

- В личном кабинете банка или в приложении: обычно здесь есть раздел «реквизиты счета». У некоторых банков реквизиты можно запросить в чате.

- В отделении банка. Там выдадут распечатку.

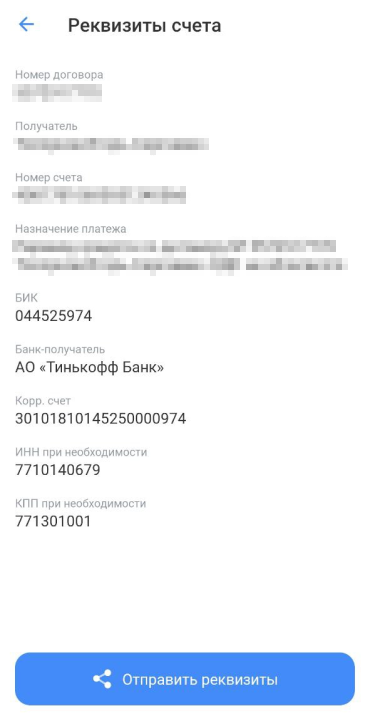

Так выглядят реквизиты счета в приложении Тинькофф Банка. Там указан и корреспондентский счет

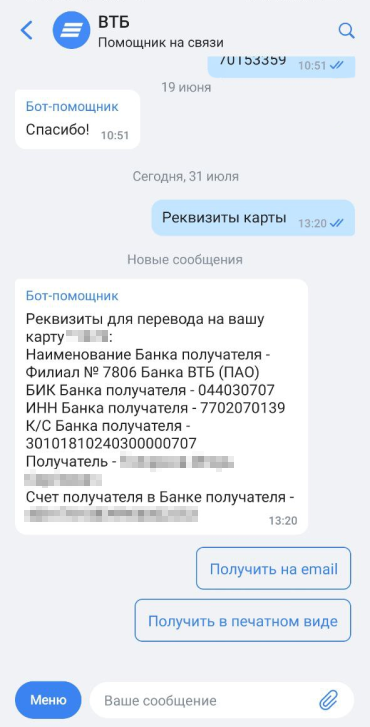

В приложении банка реквизиты можно получить в чате с виртуальным помощником. Корреспондентский счет в них тоже указан

Виды корреспондентских счетов

Корсчета банков делят на три вида: лоро, ностро и востро.

Допустим, мы владеем банком «А» и открываем корсчет в банке «Б». Для нас это будет счет ностро, от итальянского nostro — «наш». Это значит, что наш банк «А» распоряжается этим счетом и дает банку «Б» платежные поручения по нему.

Если банк «Б» откроет корсчет у нас, для нашего банка «А» это будет счет лоро, от итальянского loro — «их». То есть мы будем получать от банка «Б» платежные поручения по этому счету и исполнять их.

Востро — от итальянского vostro, «ваш» — счет, который банк открывает в иностранном банке в валюте этой или другой страны. Например, российский банк может открыть востро-счет в казахстанском банке в тенге или в долларах США. В России понятие «востро» используют редко.

При этом банк, который распоряжается счетом и дает платежные поручения, называется банком-респондентом, а тот, который их исполняет — банком-корреспондентом.

Какой вид счета указывать при переводе денег

Есть много способов перевести деньги: например, по номеру карты или телефона. Бизнес же использует для расчетов полные реквизиты

При переводе по реквизитам нужен и расчетный, и корреспондентский счета. Первый указывает на человека, ИП или компанию, которым переводят деньги. Второй — в какой банк отправлять перевод.

Кроме расчетного и корреспондентского счетов нужны и другие реквизиты:

- Получатель платежа — название компании, ФИО физлица со статусом ИП или без.

- ИНН получателя.

- ОРГН — для компаний, ОГРНИП — для ИП.

- Название банка, в котором открыт счет.

- БИК — банковский идентификационный код.

- ИНН банка.

- КПП банка — код причины постановки на учет. Указывают только для компаний. В реквизитах физлица, включая ИП, КПП нет.

Иногда запрашивают все реквизиты, иногда — только некоторые. Например, банк может не запрашивать корсчет, а определить его после указания БИК банка. Это зависит от настроек банковской программы.

В Тинькофф Банке для перевода достаточно ввести БИК банка-получателя и номер расчетного счета, остальные реквизиты, в том числе корреспондентский счет, подставляются автоматически

Запомнить

- Расчетный счет — это счет человека со статусом ИП и без или компании. Корреспондентский — счет банка. У разных клиентов одного банка могут быть одинаковые корреспондентские счета.

- Корреспондентский счет нужен кредитным организациям и банкам для работы: без него они не могут существовать.

- Минимум один корсчет банка открывают в Центробанке, в коммерческих банках — по желанию.

- Чтобы переводить деньги за рубеж, российские банки открывают корреспондентские счета в иностранных. Из-за ограничений часть банков не может открывать корреспондентские счета в банках Европы и США.

- Номер корреспондентского счета можно узнать в приложении банка и личном кабинете на сайте. Также можно прийти в отделение и запросить распечатку с реквизитами, где он будет указан.

Новости, которые касаются бизнеса, — в нашем телеграм-канале. Подписывайтесь, чтобы быть в курсе происходящего: @t_biznes

Елена Грудинина

Вам доводилось переводить деньги за границу? С какими проблемами сталкивались?

Дурь этот к/счет, рудимент прошлого, неэффективность и излишняя бюрократия. Во всех платежках должно быть достаточно р/с, в который, раз уж он такой длинный, можно было закодировать и бик и корсчет если так надо. Так в номер банковской карты закодирвоана и платежная система и банк. А представляете, если бы для перевода по номеру карты нужно было ещё и банк указать, его бик, к/с ИНН и дату его открытия и девичью фамилию жены председателя совета директоров. Для справки, если уж используем именно бик, то он тоже мог бы быть коротким, например 4-х значной цифрой, ибо банков всё равно меньше тысячи, а больше 10 тыс их никогда не будет. Такая же дурь, как используется много разных номеров ИНН, СНИЛС, номер паспорта и т.д., должен быть единый, закодированный, максимально короткий буквенно-цифровой номер.

Отредактировано

Sevdol, Так по сути в БИК и закодированы все реквизиты банка, кроме р/с, и при его вводе, всё заполняется автоматически. Да и в целом никакой проблемы не вижу в этом, все эти ИНН, СНИЛС, да и номер паспорта и так есть в едином месте под названием Госуслуги,да и нужны не часто, и эти все номера эксперементально хотели засунуть в новый вид паспорта, но что то пошло не так.

Источник https://businessman.ru/kreditovyiy-oborot—eto-chto-takoe-debetovyie-i-kreditovyie-oborotyi-po-schetu.html

Источник https://journal.tinkoff.ru/guide/korschet/