Из-за пандемии инвестиции в российские стартапы сократились в три раза

В первом полугодии объем венчурных вложений в России составил $184 млн, что в три раза меньше уровня прошлого года. При этом деньги у инвесторов есть — заключению сделок помешали карантинные ограничения

Фото: Владислав Шатило / РБК

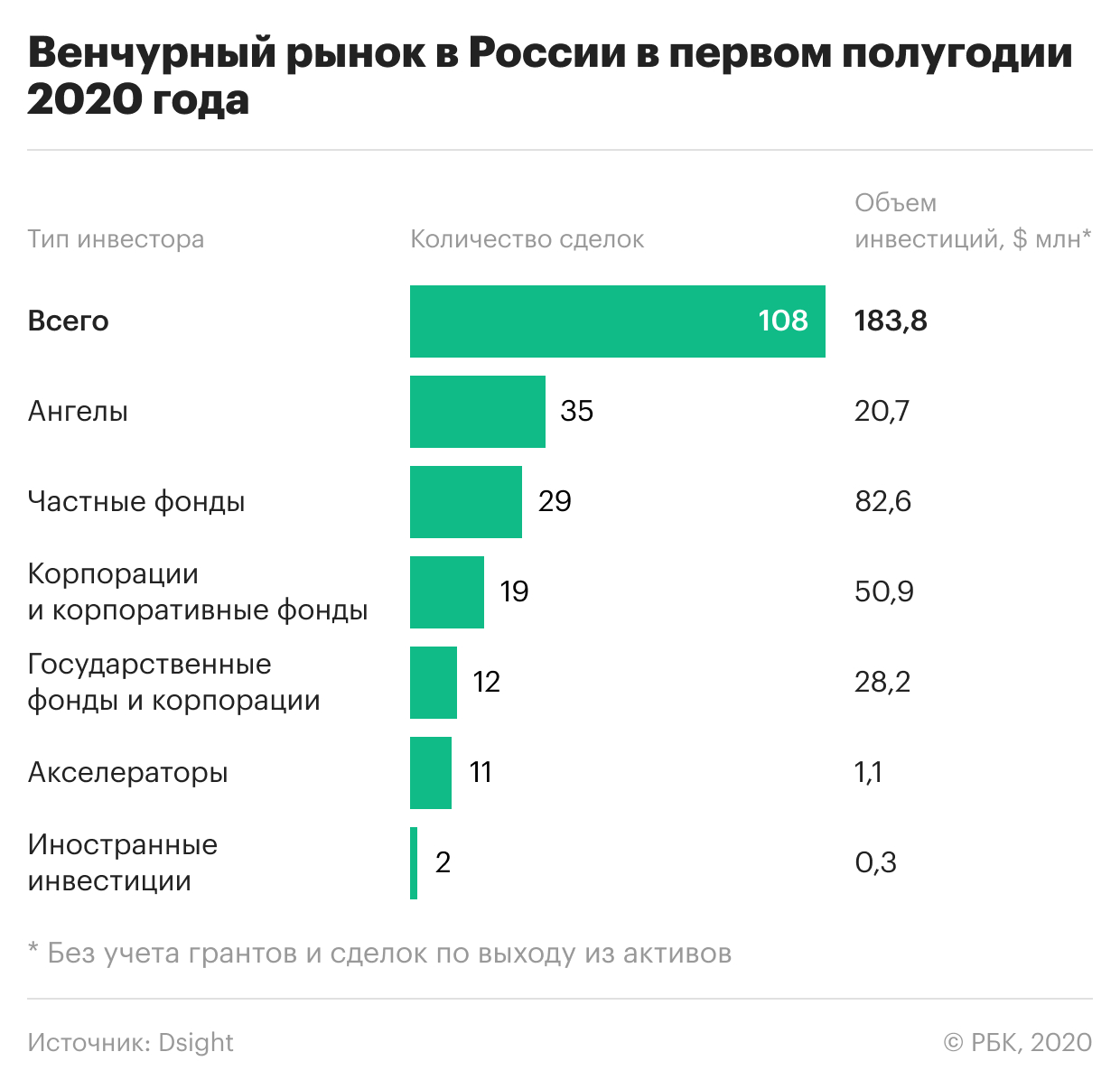

В первом полугодии 2020 года было заключено 108 сделок по инвестициям в стартапы, что на 6,1% ниже уровня аналогичного периода 2019-го. При этом фактический объем вложений снизился почти в три раза, с $497,5 млн до $183,8 млн. Об этом говорится в поступившем в РБК исследовании Dsight, проведенном при поддержке центра инноваций «Лаборатории Касперского», Crunchbase, DS Law, EY и Национальной ассоциации участников рынка альтернативных инвестиций (НАУРАН). В первом полугодии этого года аналитики Dsight зафиксировали шесть сделок выхода (когда один или несколько существующих акционеров продают свои доли стратегическим инвесторам или на бирже) на сумму $203,1 млн. В прошлом году их было 14 на сумму почти $2,2 млрд. Почему сократились инвестиции и другие выводы исследования — в материале РБК.

Как считали

Под венчурными инвестициями понимаются вложения в размере до $150 млн в рискованные, технологичные и потенциально высокодоходные проекты. При оценке объема и динамики российского рынка учитывались венчурные инвестиции в компании, которые осуществляют деятельность преимущественно в России. В отчет включалась в первую очередь информация о сделках, которая была доступна в открытых источниках.

Выигравшие от пандемии стартапы

- По объему вложений в первом полугодии лидировали веб-сервисы, хотя в этом сегменте состоялась лишь одна сделка: в апреле американский фонд ICONIQ Capital, который управляет капиталами основателя Facebook Марка Цукерберга и создателя Twitter Джека Дорси, вложил $50 млн в платформу для удаленной работы команд Miro, основанную пермяком Андреем Хусидом. Эта сделка считается крупнейшей в первом полугодии из тех, чья сумма известна.

- На втором месте по объему вложений была сфера здравоохранения ($17,1 млн). Среди крупнейших — инвестиция VEB Ventures в «Доктор рядом» на сумму $15 млн, из которых $9 млн были выплачены в первом полугодии; покупка «Медси» 12,5% в компании «Платформа Третье мнение» (ПТМ), работающей над применением искусственного интеллекта для здравоохранения; вложения Российского фонда прямых инвестиций (РФПИ) в компанию «Медпромресурс», созданную для продвижения российско-японской системы диагностики коронавируса.

- По количеству сделок лидировала сфера транспортных перевозок (14 сделок). Среди крупных инвестиций — вложения РФПИ и Baring Vostok в сервис Carprice на сумму $5 млн.

- На втором месте по количеству сделок — сегмент образования (12 сделок), но по объему привлеченных инвестиций он был лишь восьмым ($9,3 млн).

- Рынок доставки еды, который несколько лет был одним из основных драйверов роста всего венчурного рынка, по мнению авторов исследования, достиг насыщения. Не сумевшие выстроить устойчивую бизнес-модель проекты начали уходить с рынка.

По словам управляющего директора Da Vinci Capital Артура Валиуллина, во время пандемии даже коммуникация между потенциальными партнерами была технически затруднена. «Когда все закрывается, у тебя уходит много времени на перестройку внутренних процессов в компаниях и фондах, которое можно было потратить на обсуждение сделок. Технически встретиться, договориться о чем-то сложно», — объяснил он. Также у инвесторов сменились приоритеты, многие компании стали менее интересными, потому что очень сильно пострадали от COVID-19. «Были опасения, что локдаун и пандемия могут затянуться, из-за этого ряд инвесторов мог передумать вкладывать деньги в российский бизнес», — рассказал он.

Управляющий директор венчурного фонда LETA Capital Александр Чачава отметил, что, несмотря на то что абсолютные цифры первого полугодия не впечатляют, были стартапы, которые выиграли от самоизоляции, инвестиции в них значительно увеличились. Инвестиции в пострадавшие от пандемии стартапы, по мнению Чачавы, должны восстановиться: «Инвесторы ждут окончания периода неопределенности и накапливают отложенный спрос на проекты».

Иностранные инвесторы с деньгами

Мировой венчурный рынок сокращается второй год подряд. В первом полугодии в мире было совершено 10,55 тыс. сделок, что на 33% меньше, чем в тот же период 2019 года. Объем сделок сократился на 4%, до $133,2 млрд.

По словам Чачавы, у инвесторов меньше денег не стало, капитал американских венчурных компаний сейчас бьет все рекорды: «Инвесторы, возможно, стали чуть медленнее принимать решения из-за удаленной работы, но у них нет в мыслях сворачивать инвестиции и возвращать деньги LP (партнерам фонда. — РБК)».

По мнению Артура Валиуллина, пандемия значительнее повлияла на российский венчурный рынок, чем за рубежом. «Рынок в России меньше, взаимосвязи на нем хуже, поэтому такие ситуации на нем сказываются сильнее. У фондов, которые инвестировали только в Россию, выбор и так был не очень большой, а благодаря пандемии он сократился еще больше», — заключил Валиуллин. Сооснователь United Investors Александр Горный, впрочем, считает, что «ничего страшного не произошло». Он указывает, что размер рынка в России определяется штучными крупными сделками, например, в мае прошлого года Gett привлекла $120 млн, что обеспечило четверть «успешности» первого полугодия 2019 года. В 2020-м Gett снова привлекла $100 млн, но уже в июле, и в отчете за первое полугодие мы видим падение.

Основатель Dsight Арсений Даббах констатирует, что российская экономика и венчурный рынок пережили пандемию с огромными потерями и сейчас заметны большие сделки с «уехавшими» из страны стартапами. «Для меня очевидно, что скоро российские стартапы смогут поднимать больше денег за рубежом, чем в России», — указал Даббах. Как пояснил представитель Dsight, в России мало капитала и немного возможностей для выхода (продажи стартапа стратегическому инвестору-корпорации). Многие стартапы изначально ориентируются на более насыщенный капиталом рынок зарубежья, где корпорации делают гораздо больше M&A (сделок слияний и поглощений. — РБК) и потребительские рынки существенно больше», — пояснил он.

Все в Zoom

Одним из главных бенефициаров карантинных мер стал американский сервис видеосвязи Zoom, чья капитализация за первые шесть месяцев года взлетела более чем на 300%, отмечается в исследовании. «В обиход вошли понятия «Zoom-советы директоров» и «Zoom-сделки». Правда, пока что примеров сделок, полностью заключенных в онлайне, не так много — сам Zoom в мае поделился, что использовал собственное приложения для переговоров о покупке блокчейн-приложения Keybase», — говорится в нем.

Крупные корпорации строят экосистемы

Авторы исследования обращают внимание на шесть корпораций, которые формируют вокруг себя экосистему, позволяющую за счет дополнительных услуг (от сферы финансов до развлечений) аккумулировать базу данных о клиентах и использовать ее для развития основного бизнеса. Это Тинькофф Банк, «Севергрупп», МТС, Mail.ru Group, «Яндекс» и Сбербанк, причем последний ведет себя наиболее агрессивно. За последние несколько лет банк создал совместные предприятия с «Яндексом» (впоследствии они распались), Mail.ru Group, купил контрольный пакет Rambler Group.

При этом возможность приобретения «Яндексом» Тинькофф Банка, о чем компании заявили во вторник, 22 сентября, по мнению Арсения Даббаха, позволит создать мегасильного игрока. «Обе компании доказали, что умеют работать с технологическим сектором и строить экосистемы. При этом обе могут работать с большим количеством партнеров в отличие от того же Сбербанка, который в основном поглощает бизнесы. При слиянии они также смогут объединить данные о клиентах, что позволит ускорить обслуживание, предугадывать желания покупателей и делать максимально релевантные предложения», — указал он.

Среди тех, кто работает над созданием своих экосистем, авторы исследования также назвали ВТБ, «Ростелеком» и «МегаФон».

«Рынок побил рекорд всех времен»: венчурные итоги 2020 года

Несмотря на введение локдаунов по всему миру, на венчурном рынке в 2020 году произошли значимые для индустрии события. Представители девяти крупных венчурных фондов рассказали Forbes, почему самые ужасные прогнозы не оправдались, какие экзиты и сделки можно считать самыми интересными и чего ждать в следующем году

От жесткой «сушки» до рекордного роста

Пандемия стала главным событием для венчурного рынка — в этом сходятся все опрошенные Forbes инвесторы. «В марте рынок разделился пополам: часть фондов решили ничего не делать, другие начали санировать свои портфели», — вспоминает управляющий партнер AltaIR Capital Игорь Рябенький. С новыми сделками тогда никто не торопился. Все ждали, чем закончится обвал на фондовом рынке: индекс Dow Jones 11 марта упал более чем на 500 пунктов после того, как Всемирная организация здравоохранения (ВОЗ) объявила пандемию коронавируса во всем мире.

В начале марта крупнейший американский фонд Sequoia Capital назвал коронавирус «черным лебедем» 2020 года и посоветовал стартапам сокращать расходы. Жестко оптимизировать косты пришлось многим, отмечает управляющий партнер фонда AddVenture Максим Медведев. Но стартапам из портфеля AddVenture, по его словам, это пошло на пользу: «Команды прошли этап жесткой «сушки», и сейчас бюджеты на 2021-2022 годы выглядят гораздо более эффективными».

Во втором полугодии активность резко возобновилась. «Глобальный рынок венчурных инвестиций побил рекорд всех времен и за июль-сентябрь вырос на 40% по сравнению со вторым кварталом 2020 года», — рассказывает президент Международной организации инвесторов INVESTORO, руководитель Клуба инвесторов бизнес-школы Сколково Виталий Полехин (такие данные содержатся в отчете Money Tree PwC и CB Insights за третий квартал). В Азии, по данным того же отчета, рынок вырос на 74%, в Европе — на 29%.

Апокалиптические прогнозы Sequoia в итоге не оправдались, считает инвестиционный директор Runa Capital Константин Виноградов. «Во второй половине 2020 года технологические компании продолжили активно выходить на IPO, что поддерживает ликвидность сектора и способствует дальнейшему росту венчурного рынка», — говорит он.

Главные экзиты: от Zoom до Ozon

Пять главных экзитов на глобальном рынке, по мнению большинства опрошенных Forbes инвесторов — это покупка корпоративного мессенджера Slack компанией Salesforce за $27,7 млрд, а также IPO Zoom, AirBnb, сервиса по доставке еды Doordash и облачного сервиса SnowFlake.

Zoom — это IPO года, уверен основатель фонда Fort Ross Виктор Орловский. «Компания вышла на рынок в 2020 году, в феврале-марте она стоила порядка $10 млрд и у нее было около 13 млн клиентов. Сейчас она стоит больше $100 млрд и обслуживает более 350 млн клиентов», — говорит Орловский.

Главным экзитом 2020 года среди российских компаний (в этом инвесторы также сошлись) стало IPO Ozon на американской бирже NASDAQ. Маркетплейс с 20-летней историей вышел на IPO в ноябре: его оценили в $6,2 млрд. «Думаю, многие инвесторы, которым предлагали возможность участвовать в допразмещении Ozon до IPO, сейчас кусают локти», — считает Медведев.

Среди успешных российских экзитов можно также отметить сделку картографического сервиса 2ГИС со Сбербанком, считает акционер фонда Run Capital, CEO «Эвотор» Андрей Романенко. Сбербанк объявил о покупке конкурента «Яндекс.Карт» в начале июня — по оценке 14,3 млрд рублей ($177 млн). В итоге Сбербанк с партнерами получили 75% сервиса.

Ярким экзитом, по мнению некоторых инвесторов, стал и ноябрьский выход фонда TMT Investments из эстонской CRM-системы Pipedrive. «На этой сделке фонду удалось заработать $41 млн. Это очень большая и воодушевляющая история», — восхищается партнер фонда Leta Capital Сергей Топоров. В фонде I2BF сделку также считают примечательной, поскольку «компания сделала нестандартный ход и построила бизнес в развивающихся странах — в частности, в Бразилии».

«Череда технологических IPO очень удачно нивелировала эффект от регуляторного давления на крупные интернет-компании», — говорит Михаил Тавер из Gagarin Capital. «Это позволило сохранить позитивный настрой, что уже неплохо. Главное, чтобы это не было настроениями осени 1999 года, но мы надеемся, что это не так», — отмечает он.

Сделки года: кто заработал на пандемии

«Modus Vivendi» (образ жизни людей) за время пандемии изменился — изменились и их потребительские предпочтения, говорит Игорь Рябенький. Это привело к «переливу» денег в области, которые связаны с удаленной работой, обучением, медициной и так далее. Такого же мнения придерживаются и другие инвесторы. По мнению Виктора Орловского, такие компании достигли максимальных успехов в 2020 году — некоторые из них выросли в 10 раз и больше.

С социальной точки зрения коронавирус был безусловным злом, но с технологической он стал подарком для IT-рынка, считает Виноградов. «За несколько месяцев произошли кардинальные изменения и адаптация онлайн-сервисов, которые в «спокойном режиме» заняли бы 5-15 лет», — поясняет он.

Одна из самых интересных сделок, по словам Виталия Полехина, была у компании Miro. Платформа для удаленной работы пермских разработчиков привлекла $50 млн от американского фонда ICONIQ Capital и Accel в апреле 2020 года. Менее крупный, но значимый раунд удалось поднять также российской онлайн-платформе для медицинского страхования Best Doctor: в июле она привлекла $4,5 млн от фондов AddVenture и Target Global.

В е-сommerce также были крупные успехи: ульяновский стартап Ecwid в мае привлек $49 млн, отмечает Топоров из Leta Capital. Лид-инвесторами в раунде выступили фонды Morgan Stanley Expansion Capital и PeakSpan Capital. Оставшиеся после выкупа акций средства позволят Ecwid расширить команду в два раза и занять существенную долю рынка продуктов для электронной коммерции, объем которого к 2026 году может составить $11 млрд, говорил тогда Forbes основатель компании Руслан Фазлыев.

Сервисы доставки продуктов, особенно самые быстрые, стали просто бесценными, говорит Романенко. Среди привлекших новые раунды — американская компания GoPuff, китайская MissFresh и российский «Самокат». В области онлайн-мероприятий, по мнению Романенко, одной из самых успешных компаний стала лондонская платформа Hopin: за год она смогла привлечь два раунда — $40 млн в июне и $125 млн в ноябре 2020 при оценке в $2,125 млрд.

Срыв сделки Тинькофф, битвы TikTok и освобождение Калви

Самыми интересными событиями в 2020 году стали новый раунд Revolut и несостоявшаяся сделка «Яндекса» и Тинькофф Банка, считает Константин Виноградов из Runa Capital. «Оба challenger banks оценили примерно в $5,5 млрд, хотя у Revolut вся выручка за 2019 год составила около $ 210 млн, а у «Тинькофф» чистая прибыль за год была более $500 млн», — отмечает он. По мнению инвестиционного директора Runa, это хорошо показывает разницу в оценке похожих бизнесов, оперирующих на российском и международных венчурных рынках.

Орловский из Fort Ross главным событием года считает активность вокруг платформы TikTok. В этом году приложение стало самым скачиваемым в мире, вокруг платформы разыгралась настоящая драма, отметил Орловский. «Конечно, было интересно наблюдать за тем, как TikTok рос и развивался, как его запрещали в Америке, Индии, как американский TikTok продавали различным американским корпорациям и какая вокруг этого была битва», — поясняет он.

Для участников российского рынка особенно значимым также стало освобождение основателя инвестиционного фонда Baring Vostok Майкла Калви. В ноябре Верховный суд освободил его и других фигурантов дела из-под домашнего ареста, а уже в начале декабря, как рассказал Forbes один из потенциальных инвесторов, Baring Vostok запустил новый фонд объемом менее $200 млн: для инвестиций в технологии, медиа, телеком и потребительский сектор.

«Запуск нового фонда Baring Vostok Ventures после освобождения своих сотрудников из заключения — это довольно яркий жест», — считает партнер Gagarin Capital Анастасия Швецова. 28 декабря Калви сообщил, что уже приступил к работе. На вопрос, планирует ли он вернуться к инвестиционной деятельности, бизнесмен пока отказался ответить.

Больше роботов, open source и health tech

Несмотря на рекордный рост рынка, привлечь инвестиции на ранней стадии в ближайшие годы, очевидно, все-таки будет тяжелее. Количество и объемы инвестиций на ранних стадиях продолжают уменьшаться, считает Денис Калышкин из I2BF. Одновременно, по данным команды фонда, растут объемы инвестиций на поздних стадиях. Необходимость заключать сделки без личных встреч при этом может помочь предпринимателям искать новых инвесторов, считают опрошенные Forbes инвесторы.

«Еще недавно некоторые фонды из Долины не инвестировали дальше 50 миль от их офиса, но сегодня все предприниматели и инвесторы находятся на расстоянии Zoom-звонка друг от друга. Доступ к лучшим стартапам стал проще для глобальных фондов, и это плохая новость для локальных инвесторов», — говорит Виноградов.

Для российских стартапов это, возможно, хорошая новость: несмотря на рекордный рост глобального венчурного рынка, по словам Полехина, сейчас они «не испытывают ажиотажа со стороны инвесторов». По мнению Орловского из Fort Ross, самым крупным игроком на российском венчурном рынке в 2020 году стал Сбербанк: он приобрел сервисы 2GIS, «Звук», Instamart и другие. На втором месте был Mail.ru с его инвестициями в образовательные сервисы.

На глобальном уровне инвесторов будут интересовать не только самые очевидные сферы — в области удаленной работы и онлайн-обучения, считают в I2BF. Самой перспективной сферой в фонде называют повышение эффективности и автоматизации в широком классе скучных традиционных отраслей, таких как производство, логистика, стройка и сельское хозяйство.

В других фондах также следят за стартапами в биотехнологиях и health tech (медтехе). Так, в Gagarin Capital обращают особое внимание на health tech. По словам партнера фонда Анастасии Швецовой, сейчас в Gagarin Capital «с интересом наблюдают за портфельными компаниями из этого сектора» — в надежде на долгосрочный эффект от регуляторных подвижек в США, который не окончится с завершением коронакризиса.

Рост во время чумы: какие предприятия увеличили выручку в период пандемии

Рост во время чумы: какие предприятия увеличили выручку в период пандемии

Источник https://www.rbc.ru/technology_and_media/23/09/2020/5f6b31d49a7947dee548156d

Источник https://www.forbes.ru/karera-i-svoy-biznes/417737-rynok-pobil-rekord-vseh-vremen-venchurnye-itogi-2020-goda