Взять кредит, найти инвестора или партнера — откуда раздобыть деньги на бизнес

Если вам не досталось по наследству несколько миллионов долларов, квартира в столице или готовое дело, то средства на открытие и развитие бизнеса придется где-то раздобыть. Сегодня мы разбираемся, как лучше это сделать: взять кредит в банке, найти делового партнера или подключить инвесторов.

Кредит в банке

Самый простой, понятный и быстрый способ найти деньги. Вы идете в банк, заполняете заявку, собираете документы и ждете одобрения. Как только договор подписан, деньги поступают на ваш счет, банковскую карту или выдаются наличными. На первый взгляд, все просто. Но есть подводные камни:

- Новым предпринимателям кредиты дают неохотно. Сбербанк, например, не кредитует индивидуальных предпринимателей, зарегистрированных меньше года назад. В других банках условия могут быть мягче, но общая тенденция такая.

- Если брать заем именно на бизнес, придется собирать кучу документов. Помимо понятных и привычных справок и выписок с вас потребуют бизнес-план. Это финансовый документ проекта из которого явно видно, что он рентабелен и средства на оплату кредита есть. Кроме бизнес-плана банк запросит другие бумаги. Не думайте, что взять деньги на открытие собственного дела так же просто, как получить автокредит. Пакет документов на потребительский кредит сильно отличается от такого же пакета при оформлении займа на бизнес. Разумеется, он больше. Некоторые банки просят договора аренды помещения, фотографии торговой точки и многое другое.

- При получении кредита на ИП учитываются все действующие займы предпринимателя и его личные кредиты. Если кредитная история не фонтан, в займе, скорее всего, откажут. То же самое касается и тех ИП, которые ранее были признаны банкротами.

- Денег не дадут, если у вас нет собственного стартового капитала. То есть “кредит без первого взноса” вам не светит. Вы должны иметь собственные средства. Сколько? Зависит от банка. Это может быть как 5, так и 50% от суммы кредита.

- Могут потребовать залог. Если кредит берется на ИП, подойдет личное имущество индивидуального предпринимателя. Напомним: в случае чего, ИП отвечает перед кредиторами своим имуществом.

Для того, чтобы получить кредит в банке придется побегать. Многие начинающие бизнесмены идут другим путем: оформляют займ на личные нужды — то есть, просто берут потребительский кредит. Дескать, пока не уволился с работы, возьму денег на бизнес. Это не плохой вариант, но подходит он только тем, кто точно знает, чем будет отдавать кредит.

Вообще нужно 100 раз подумать, прежде чем брать кредит на стартап. Ирония судьбы в том, что никто и никогда не скажет вам, как пойдет дело. А банк совершенно не волнует, есть у вас прибыль или нет — кредит нужно будет платить. Даже если вы, не дай Бог, закроете бизнес через пару месяцев, все равно деньги придется отдавать. Можно, конечно, застраховать ответственность перед банком на случай банкротства, но это повлечет за собой лишние расходы.

Кредит лучше всего брать на пополнение оборотных средств. Вы уже некоторое время ведете бизнес, довольно точно представляете оборот компании, показатели выручки и прибыли. Можно прикинуть сколько денег вы можете выделить на обслуживание процентов по кредиту. А самое главное — вы теперь знаете: у вас есть деньги на погашение займа.

В сравнении с другими вариантами у кредита есть огромный плюс. Он заключается в том, что после того, как займ в банке погашен, вы больше никому ничего не должны. То есть займ ограничен во времени. Чего нельзя сказать о других способах инвестирования.

Инвестиции третьих лиц или организаций

Сейчас инвестициями называют любое вложение средств в бизнес. Бабушка отдала внуку часть накоплений на открытие собственного дела — все, бабушка инвестор. Это не так. Инвестирование начинается тогда, когда между сторонами подписывается инвестиционное соглашение.

На самом деле разновидностей инвестиций огромное количество. Перечислим основные из них:

- венчурные инвестиции. Это когда частное лицо, компания или инвестиционный фонд вкладывают деньги в стартап. Риски здесь огромны, но и возможная прибыль может оказаться значительной;

- инвестиции в успешные существующие компании. В этом случае инвестор финансирует те бизнесы, которые уже давно и успешно работают на рынке. Доход здесь поменьше, но и возможности потерять свои деньги практически никакой;

- вложения в ценные бумаги. Это инвестиции в акции, облигации и так далее. Касается в основном государственных структур и крупных акционерных обществ;

- прямые инвестиции в основные средства. В этом случае на деньги инвестора покупается оборудование, инструмент, транспортные средства, здания и сооружения.

Виды инвестирования можно перечислять до бесконечности. Это огромная бизнес машина с многомиллиардным оборотом, которая живет по своим законам. Но каким бы образом инвестор не вкладывал в вас деньги, важна одна вещь: становится он совладельцем компании или нет.

Если инвестор приобретает долю в вашем бизнесе, то, фактически, это уже не инвестор, а полноправный участник проекта. Он принимает участие в собрании учредителей, имеет право голоса, его данные могут быть включены в устав. Такие вещи оправданы, если речь идет о больших суммах инвестиций, сопоставимых со стоимостью бизнеса.

Но здесь есть подводный камень. Именно по такой схеме и отжимают бизнесы. Давайте рассмотрим на примере.

Допустим, весь ваш проект стоит миллион рублей. Этот миллион вложили вы. В один прекрасный момент находится обеспеченный учредитель и предлагает докинуть в проект 9 миллионов и войти в состав учредителей. Вы, конечно, без раздумий соглашаетесь: на эти деньги можно вывести бизнес на уровень выше, глупо отказываться.

Что получается в итоге: ваша доля в бизнесе — 10%, доля нового учредителя — 90%. Кто при таком раскладе будет диктовать условия? Явно не вы. Вас на определенном этапе вообще могут слить с участия в проекте — способы сделать это есть. Обычно предлагают продать долю в бизнесе и мирно сойти на берег. Предложение, от которого невозможно отказаться, как говорилось в одном культовом боевике.

Даже если вы останетесь в теме, распределение прибыли будет явно не вашу пользу. Выплаты учредителям, как правило, делаются пропорционально долям в уставном капитале. В вашем случае это 10 процентов. То есть, с каждого рубля чистой прибыли вы будете получать 10 копеек, а инвестор — 90 копеек, если считать совсем уж грубо.

Если инвестор не претендует на долю в вашем бизнесе, тогда все проще. Вы остаетесь полноправным хозяином и владельцем компании, но теперь обязаны делиться прибылью с теми, кто вложил в вас деньги. Суммы и сроки выплаты дивидендов определяются инвестиционным соглашением. Можно выплачивать деньги каждый месяц, год или квартал.

А самое плохое — теперь так будет всегда. Если кредит в банке можно погасить и забыть это как страшный сон, то с инвестором такой номер не прокатит. Давайте честно: главная цель инвестора — заработать на вас как можно больше денег. Желательно — ничего при этом не делая. Это не филантроп, который только и мечтает помочь вашему бизнесу. Это такой же бизнесмен, как и вы. А главная цель любого предпринимателя — прибыль.

Как бы то ни было, инвестирование пользуется огромной популярностью и у предпринимателей, и у самих инвесторов. Плюсов здесь много:

- возможность привлечь практически неограниченные средства. Если банковский заем ограничивается вашей платежеспособностью, то инвестор может дать столько, сколько сочтет нужным;

- если дело вдруг не пойдет, инвестор потеряет свои деньги, а вы ничего не будете должны. Но это возможно при грамотно составленном инвестиционном соглашении. Да, имущество компании распродадут и разделят между кредиторами, но лично вы ничем не отвечаете перед инвесторами;

Где найти инвестора:

- на интернет-площадках типа все инвесторы.ру. Ресурс работает по принципу биржи, где предприниматели ищут инвесторов, а желающие вложить деньги — проекты для инвестиций;

- среди знакомых успешных бизнесменов. Используйте все каналы: рассылки, личные встречи, телефонные переговоры. Можно найти инвестора на семинаре, форуме или бизнес-конференции;

- инвесторы могут найти вас сами. Вот прямо так: придут и дадут денег. У многих опытных игроков этого рынка глаз наметан и они с ходу вычисляют прибыльные проекты. Возможно, речь как раз про вас.

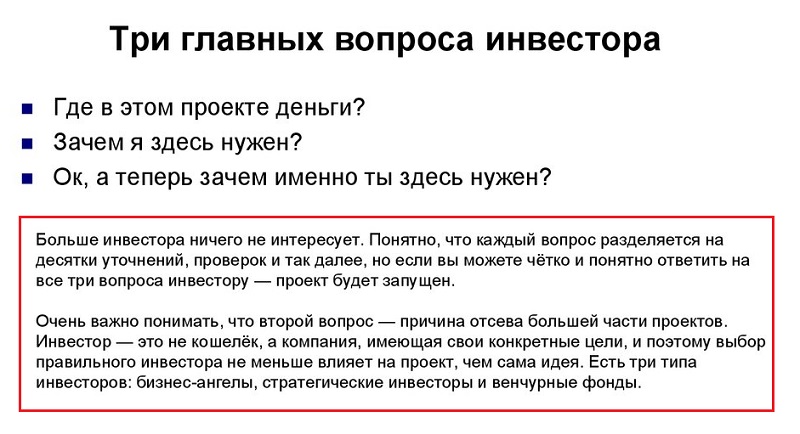

В целом инвесторов интересуют перспективные масштабируемы проекты, стоимость которых может вырасти многократно. Сегодня вложил деньги в один магазин, а завтра — совладелец сети федерального масштаба. Вот главная мечта любого инвестора.

Деловой партнер

Итак, исходные данные те же. Личных средств на бизнес не хватает, прибыли на новые проекты и пополнение операционного капитала — тоже. А тут как раз школьный товарищ сколотил небольшой капиталец и просит взять его на борт в качестве партнера. На равных условиях: он будет учредителем, совладельцем и полноправным участником проекта.

Что ж, дело хорошее. Такой подход лишен многих минусов двух предыдущих вариантов, а плюсов — хоть отбавляй:

- минимум ответственности. Все участники сделки понимают, что дело может и не пойти. В этом случае партнеры расстаются и делят убытки согласно уставу ООО. Лично никто никому не должен;

- проще работать. Полноценный деловой партнер, в отличие от инвестора или банка, больше заинтересован в успехе предприятия. Поэтому, скорее всего, на равных будет участвовать в жизни бизнеса.

Получается, что ваш бизнес не заимствует деньги извне, а обходится собственными средствами. Это очень ценно, потому что потом ни с кем не надо будет делиться. Однако такие источники, как правило, ограничены. Для выхода на новый уровень, когда потребуются серьезные вливания, придется прибегнуть к первым двум способам.

Другие способы раздобыть деньги на бизнес

Три вышеперечисленных пути — не единственные. Есть еще:

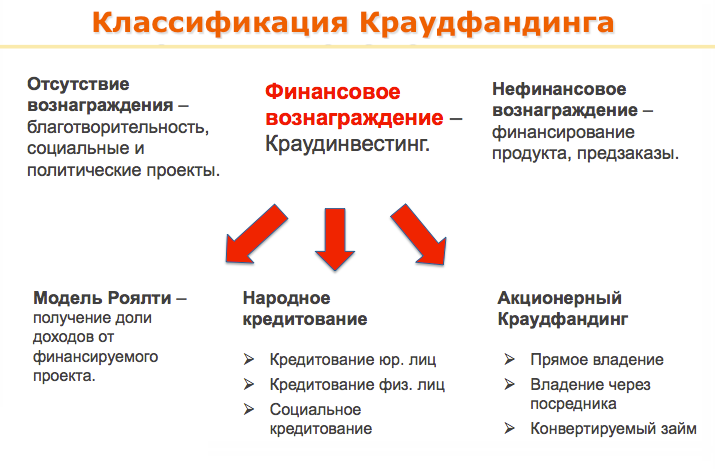

- краудфандинг. Это сбор средств на различные проекты при помощи специальных интернет-площадок. Работает по принципу пожертвований. Нужно разместить на сайте презентацию и ждать, пока поток денег не зальет вас с головой. Ну или не зальет — тут уж как повезет. В любом случае, рассчитывать привлечь серьезные деньги через краудфайндинг не стоит;

- государственные гранты. Вполне себе рабочий способ, но подходит не всем. Правительство спонсирует социально значимые проекты: сельское хозяйство, науку, работу с детьми и так далее. Если вы продаете одежду в интернете или открываете барбершоп, на грант можно не рассчитывать. Если даже вы попадаете под условия выделения денег через грант — готовьтесь к нескольким кругам бюрократии;

- помощь родственников. Помните бабушку из начала нашей статьи? Вот это как раз оно и есть. Нередко бизнесы открываются именно благодаря таким бабушкам, мамам и теткам. Много не дадут, но когда важна каждая копейка — это может очень выручить.

Какой источник капитала выбрать — решать вам. А мы советуем использовать каждый из них в определенной ситуации. Например, инвестиции хороши на старте бизнеса или при его масштабировании. Кредиты лучше всего брать на пополнение оборотных средств и операционного капитала.

Вообще опытные предприниматели советуют не бояться брать чужие деньги на бизнес и рекомендуют делать это, но с умом. Излишняя долговая нагрузка может угробить все на корню, поэтому нужно все сто раз просчитать.

Кредитная линия наличными на оборотные средства

C нашим кредитом Вы можете осуществить все

потребности вашего бизнеса БЕЗ ограничений

Получайте кредит до 1 000 000 000 сумов

Кредит подходит для любых сфер деятельности и даёт возможность

избежать скрытых комиссий и закупать товары и услуги в наличной форме

Условия предоставления кредита

В наличной форме

Кредит выдаётся на развитие бизнеса в наличной форме. При этом Заёмщик гарантирует, что кредитные средства будут использованы на изначально заявленные цели.

Национальная валюта РУз – сум

Максимальная сумма кредитной линии

1 000 000 000,00 (один миллиард) сум

Срок действия кредитной линии

Не более 60 (шестьдесят) месяцев с даты заключения кредитного договора

Срок права освоения транша

Не более 42 (сорока двух) месяцев с даты заключения кредитного договора

Срок транша (срок полного погашения каждого транша)

Не более 18 (восемнадцати) месяцев с даты освоения транша

Процентная ставка по срочной задолженности*

Плавающая ставка. Выдача кредита осуществляется под 21% годовых. Процентная ставка увеличивается и устанавливается в размере 46% годовых за те дни, когда заёмщик не выполняет условия, описанные в разделе «Особые условия».

Процентная ставка по просроченной задолженности (по основному долгу)

69% годовых

Порядок погашения процентов по кредиту

ежемесячно

Льготный период по траншу

Не более 4 (Четырёх) месяцев с даты предоставления транша

Погашение основного долга по траншу

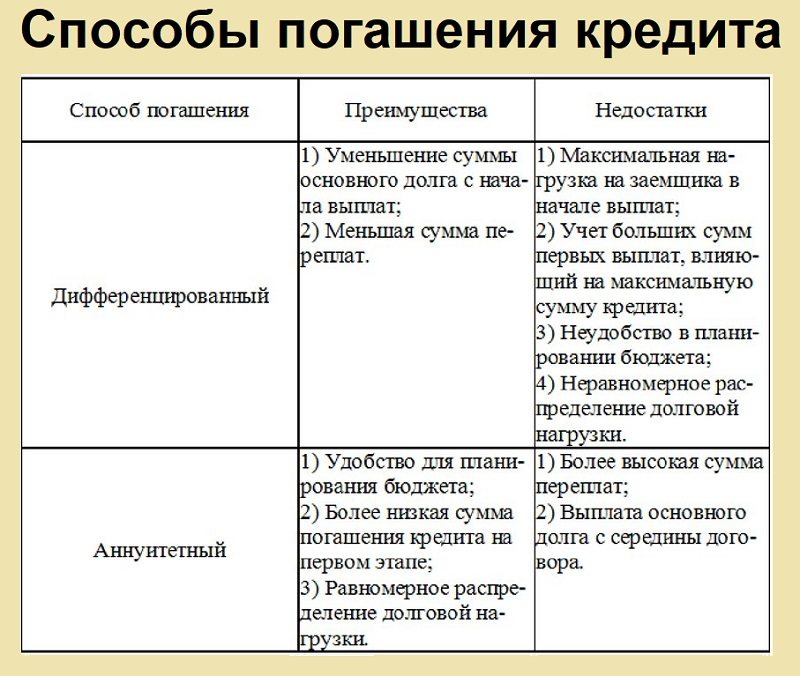

Равными ежемесячным платежами по истечению льготного периода

Кредит должен быть обеспечен на сумму не менее 125%. В качестве обеспечения может приниматься залог недвижимого имущества и/или автотранспортных средств и/или строительной и/или сельскохозяйственной техники и/или прочей специальной техники, в т.ч. трактора и самоходные шасси по согласованной залоговой стоимости, рассчитанной в соответствии с действующей Кредитной политикой банка. Обязать Заемщика до открытия финансирования заключить и предоставить в Банк надлежащим образом оформленные договора залога, а также договор страхования, подтверждающие страхование предмета залога на весь период кредитования. Допускается потраншевая оплата страховой премии сроком не менее 30 месяцев по автотранспортным средствам, предоставляемым в качестве обеспечения. В этом случае, первый полис страхования должен быть предоставлен до открытия финансирования, последующий полис страхования — в течение 12 месяцев с даты заключения кредитного договора. В качестве дополнительного обеспечения кредита должно быть предоставлено поручительство руководителя и учредителей (акционеров и/или собственников) заёмщика на 125% от суммы кредитной линии.

В качестве обеспечения может приниматься залог недвижимого имущества и/или автотранспортных средств и/или строительной и/или сельскохозяйственной техники и/или прочей специальной техники, в т.ч. трактора и самоходные шасси по согласованной залоговой стоимости, рассчитанной в соответствии с действующей Кредитной политикой банка

В качестве дополнительного обеспечения кредита должно быть предоставлено личностное поручительство руководителя и учредителей (акционеров и/или собственников) заёмщика на 125% от суммы кредитной линии

Заёмщик обязан:

Через 3 дня с даты освоения кредита ежедневно обеспечить остаток денежных средств на депозитных счетах до востребования в национальной валюте, открытых в АО «ANOR BANK», сумму в размере не менее 50% от остатка ссудной задолженности (основной долг), обслуживаемой в АО «ANOR BANK»

Указанные процентные ставки действуют в течение 3х месяцев с даты заключения кредитного договора. По истечении 3х месяцев процентные ставки могут быть изменены в зависимости от основной ставки ЦБ РУз и стоимости ресурсов на рынке капитала по согласованию сторон кредитного договора.

Требования к заёмщику

Кто может получить кредит:

1. Субъекты предпринимательства (юридические лица и индивидуальные предприниматели), зарегистрированные в установленном законодательством РУз порядке.

2. Наличие основного депозитного счета до востребования в АО «ANOR BANK».

3. Отсутствие отрицательной кредитной истории.

4. Достаточность прогнозируемых денежных потоков по кредитуемому проекту.

5. Приветствуется срок работы и официальной регистрации бизнеса не менее 6 месяцев.

6. Предприятия, работающие убыточно, имеющие неликвидный баланс, кредитованию не подлежат.

7. Наличие соответствующих разрешительных свидетельств и лицензий по осуществляемой деятельности, в случае если деятельность заёмщика подлежит лицензированию.

Источник https://www.insales.ru/blogs/university/otkuda-biznesu-razdobyt-dengi

Источник https://www.anorbank.uz/business/loans/cash-loan/