Что такое частные инвестиции в экономике россии.

В нулевые хотелось чего-то более управляемого и осязаемого. Люди стремились купить недвижимость (если в Москве, так вообще шик) и сдавать ее — вот такие нехитрые дивиденды. Также популярен был, как ни странно, банковский депозит, чаще в рублях, и инвестиции в свой бизнес. И то, и другое было в глазах большинства людей не так рискованно, как иметь дело с брокерами и этими непонятными скачущими графиками, как в голливудском кино.

Конечно, речь сейчас идет о массовом рынке, обывателях. В это же время начинают появляться и те, кто в будущем станет заниматься инвестициями профессионально. Чаще — это выходцы из банковского сектора. Банки ограничивали сотрудникам возможность заниматься коммерческой деятельностью, поэтому последние искали выход на бирже.

В чем вообще концепция фондовых рынков? Для того, кто покупает — это возможность отдать X денег и потом получить X+n, либо получать X+m с определенной периодичностью. Причем это можно делать как медленно, но надежно (вклады в банке или облигации федерального займа), так и быстро, но с большими рисками (например, перепродажа акций частных компаний). Для того, кто размещает акции, это возможность быстро привлекать деньги в экономику. Неважно — экономику предприятия или государства. Соответственно, чем выше развита культура инвестирования в стране, тем лучше ее экономике.

Таким образом, у фондового рынка как института есть идеальное состояние — когда в инвестировании занято как можно больше людей, и не только профессионалов, но и обывателей. Сбережения не лежат в чулках и под матрасами, а направляются в экономику.

Если сравнивать российский фондовый рынок с таковым в США, европейских или развитых азиатских странах, то у нас пока все в зачатке.

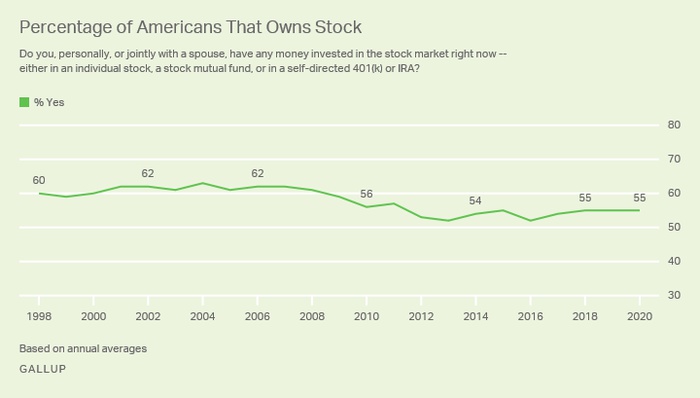

Например, в России инвестициями в фондовый рынок в 2020 году занимается 5,5% населения, то есть восемь млн человек. Звучит, вроде, неплохо, но, например, в Японии акции есть у 39% населения, а в США — у 55%. То есть общее население РФ меньше, чем количество американцев, которые занимаются инвестициями. Просто занимательное сравнение:

Как менялось количество владельцев акций в США с 1998 по 2020

Почему дела в РФ обстоят именно так? Дело и в уровне благосостояния, которое, вы сами знаете как, поменялось с 2014 года, и в уровне доверия самому институту фондового рынка и теме инвестирования.

У нас есть страх, что нас опять обманут, потому что мы помним махинации с приватизацией в девяностых, а потом эти толпы брокеров в начале нулевых. Открывались целые компании, которые втягивали людей в игру на форексе, но фактически работали в формате сетевого маркетинга. С тех пор у россиян стойкая аллергия на все эти разговоры про «начать можно даже с тысячи рублей».

Поэтому сейчас у финансовых организаций, которые хотят развивать направление инвестирования, по сути, три больших задачи:

- Создать экономические условия для того, чтобы подтолкнуть людей заниматься инвестициями.

- Образовывать население, повышать уровень финансовой грамотности.

- Давать простые, понятные и безопасные инструменты для инвестирования. Хотя бы в режиме «я только попробовать» — это уже большой прорыв для рынка. Это будет начало той самой культуры инвестирования, которая есть там, но которой пока нет здесь.

Как в нас пытаются развить культуру инвестиций сейчас

Если вы немного касались темы инвестиций лет 10 назад, то видели примерно такие интерфейсы:

_CWwwsT2.png.700x374_q95.jpg)

Это WebQUIK — терминал для трейдинга

Да, для профессионалов это был нормальный софт, но он никогда не решил бы задачу сделать инвестирование занятием для всех. Для обывателя интерфейс был слишком сложным, а сейчас его воспринимать даже труднее, чем тогда, потому что у любого человека в кармане есть удобные мобильные приложения с продуманным юзабилити и привычные сайты, где тоже все хорошо с UX/UI. Далеко не каждый будет готов разбираться в таком табличном интерфейсе и жить на форумах.

Терминалы вроде MetaTrader и QUIK начали свой путь как устанавливаемые программы для Windows. Когда интернет распространился повсеместно, их решили перенести в веб-приложения, но без адаптации UX/UI.

Терминал QUIK и его веб-версию почти все банки (Сбер, ПСБ, БКС, ВТБ) до сих пор предлагают как инструмент для профессионального инвестирования, а вот для массового рынка им пришлось разработать новые приложения.

Рост домашнего инвестирования в России пришелся на 2017-2018 годы. Снизились банковские ставки по вкладам, и люди начали искать другие варианты. Следом на это наложился и фантастический рост акций технологических компаний. Можно было купить акцию Tesla в начале 2019 года за $50 и продать ее в конце 2020 года за $3 тыс. (в старых ценах). Бум случился в 2020 — с января по ноябрь количество частных инвесторов выросло более чем в два раза.

Также с 2015 года развивалась тема ИИС (индивидуальных инвестиционных счетов) — можно было сделать вклад и в следующем году получить возврат: например, с 400 тыс. вернуть 52 тыс. рублей. Или же можно было получить льготу по налогам — все доходы, которые приходили от инвестиций, не облагались подоходным налогом вообще. С 2017 сумма возможного вклада увеличилась до 1 млн.

Эти изменения на рынке создавали почву для того, чтобы как можно больше людей пошли в трейдинг и инвестиции. Но нужно было плотнее поработать с населением, поэтому началась активная агитация.

Первое направление — это работа с финансовой грамотностью. Свои образовательные порталы запустили «Банк России», Сбер, «Тинькофф», «Московская биржа» и не только. Их задачи были шире: работать с финансовой грамотностью, учить распознавать мошенников и заниматься накоплениями не по методу «в чулок и под матрас».

Второе направление, в котором продолжают действовать инвестиционные платформы, — привлечение новых пользователей. Как через мягкие форматы вроде тех же курсов по инвестициям, так и путем прямых продаж через холодные звонки.

И все это тоже подготовка для главного изменения — банки перезапустили инструменты для работы с инвестициями.

RB.RU организует встречу проекта Founders’ Mondays для начинающих и опытных предпринимателей. Дважды в месяц по понедельникам.

Как поменялись инструменты за последние пару лет

Одним из первых брокеров, который начал двигать рынок частного инвестирования в России, стал БКС. На его платформе первое время работал в том числе и «Тинькофф» — сейчас у них свое приложение, своего рода новый стандарт для отрасли.

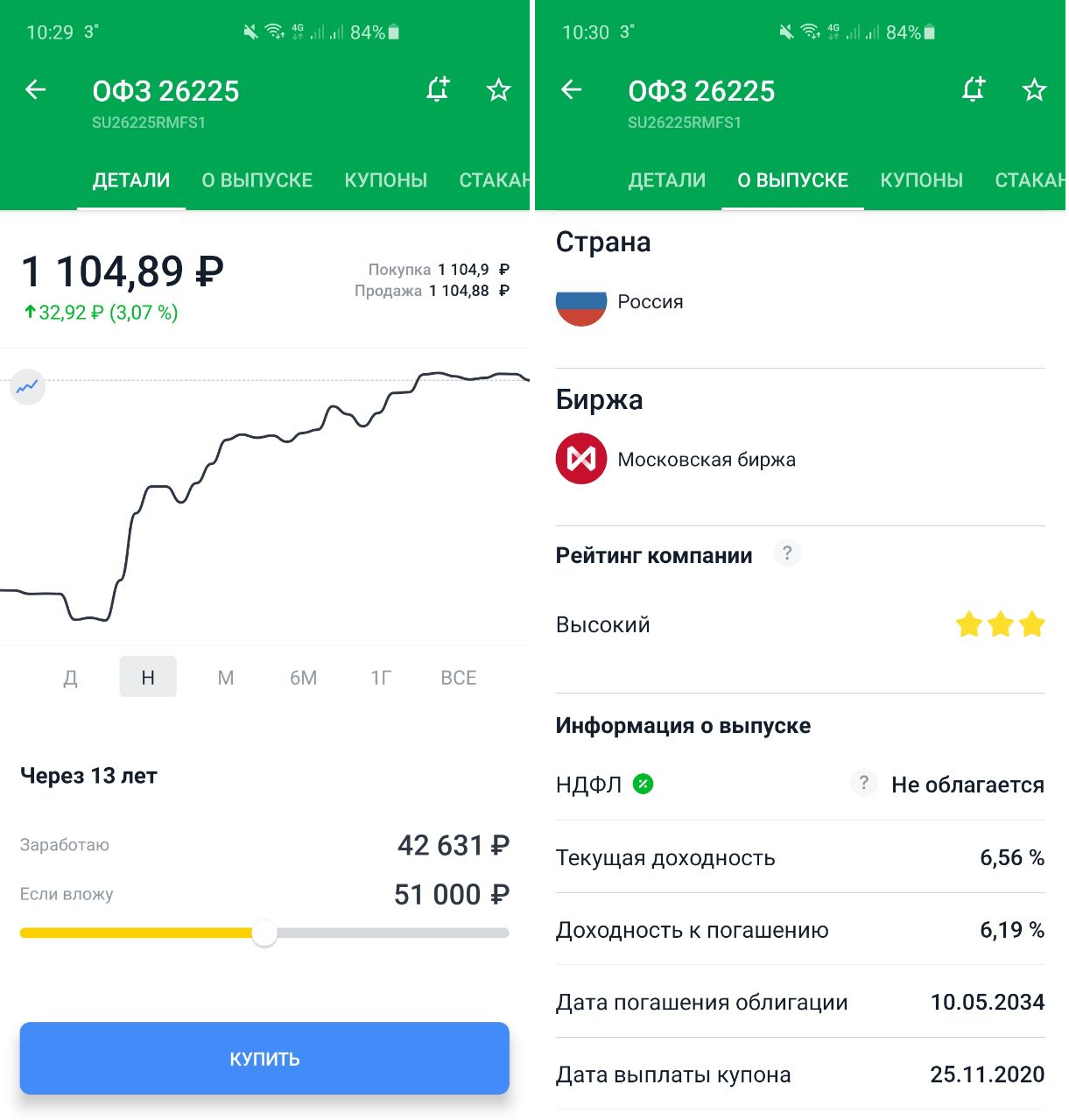

Не будем приводить здесь интерфейсы всех мобильных приложений или сравнивать их между собой. Важно другое — наконец-то произошел качественный сдвиг в инструментарии. У простых пользователей, непрофессионалов, появилась возможность приобщиться к теме инвестиций. При этом они имеют под рукой привычный стандарт юзабилити, и их даже не обязывают рисковать собственными средствами: у тебя есть виртуальный счет, на котором ты можешь поэкспериментировать и оценить работу приложения.

Практически любое современное приложение делает ставку на простоту и юзабилити

Аналогичные решения есть и в США, хотя там в целом более консервативный финансовый рынок: люди до сих пор пользуются чековыми книжками, а операции с ценными бумагами предпочитают доверять брокерам, а не торговать самостоятельно через приложение. Можете посмотреть приложение Robinhood.

UX/UI современных мобильных приложений для частных инвесторов — это, безусловно, их сильная сторона. Что еще предстоит доработать?

Тренды развития брокеров

Сейчас можно увидеть несколько направлений, в которых развиваются инструменты для частного инвестирования, запущенные банками.

- Интеграция брокерских приложений и экосистемы банка. Чтобы можно было переводить деньги в любом направлении мгновенно и без комиссии, привязать карту. И делать это в пределах одного приложения. Реализовано много где, но с разным успехом. Важно работать в этом направлении потому, что бесшовный пользовательский опыт — глобальный тренд проектирования онлайн-сервисов, так что банковские приложения не должны быть исключением.

- Бесшовный опыт пользователя. Недавно ЦБ выпустил стандарты открытых API для финтеха. Участие в инициативе добровольное, но если все игроки подключатся, то приложения для инвестиций станут еще удобнее. Например, пользователь сможет скачать себе одно приложение-агрегатор и управлять через него счетами в разных банках или, например, привязать счет «Альфа-Банка» и оплачивать через него покупку акций в «Тинькофф Инвестициях».

- Развитие приложений для новичков. Они ориентированы на тех, кто не имеет больших накоплений и не рассматривает инвестиции как источник дохода. Для них это возможность попробовать свои силы в качестве инвестора, получить реальный опыт. У таких приложений, как правило, сильно урезанный функционал, но благодаря этому самый низкий порог вхождения. Можете посмотреть на Yammi от «Яндекса» или «МТС Инвестиции».

- Про безопасность. Здесь речь в основном о дополнительной защите при выводе средств, особенно крупных сумм. Такое решение реализовано с обычными банковскими картами: при попытке потратить или снять за раз больше установленной суммы вы получаете звонок сотрудника банка. Подтверждаете свою личность — и только тогда совершаете операцию.

Кроме того, раз мы говорим о привлечении массового пользователя и работе над репутацией, нужно еще надежнее застраховать его от неудач. Например, ввести интеллектуальные алгоритмы отслеживания сделок и исключить те случаи, когда пользователь импульсивно скупает акции Apple на все деньги или совершает еще какие-то нетипичные для себя движения. Он может просто войти в азарт, как в казино, а итог мы все знаем — негативный опыт инвестирования и удаленное приложение. ИИ уже помогает Сберу персонализировать приложения, оценивать кредитные риски — почему бы не заставить его работать и на безопасность.

Вместо заключения

Сегодня практически каждый банк уже запустил или планирует запустить инвестиционную платформу. Они есть у Сбера, ВТБ, «Тинькофф-Банка», «Открытия», БКС и других игроков. Мотивация банков понятна — расширение спектра услуг и привлечение дополнительных активов. Сейчас, пока в экономике застой и доходы населения опять упали, нужно делать ставку на более простые продукты, не требующие больших вложений — что и происходит.

Вместе с тем важно не отпугнуть новых пользователей этой простотой. Например, в приложениях наподобие Yammi пользователь выбирает из ограниченного количества фондов — пользователям, которым понравится инвестировать, со временем захочется большей гибкости. Этим сервисам также стоит работать с финансовой грамотностью населения и открыто объяснять все риски.

Фото на обложке: Foxy burrow/shutterstock.com

Частные инвестиции

Частные инвестиции – это привлеченный капитал от различных юридических лиц, физических лиц, групп частных лиц и компаний, цель которого состоит в развитии, расширении, модернизации фирмы, бизнеса, бизнес — проекта.

Так, наиболее востребованными среди частных инвестиций являются ценные бумаги, а именно акции, облигации, векселя. Также в микро и малых предприятиях такой вид инвестиций является основным и часто является главным источником собственных средств. Рассмотрим основные виды и классификацию.

Основные виды частных инвестиций

Принято разделять такой вид инвестиций на следующие виды:

- реальные (то есть в основные средства, в производство);

- финансовые (то есть с ценными бумагами, приобретением капитала, финансовыми операциями, приносящими прибыль);

- венчурные (наиболее рискованные, предполагают вложения в новые бизнес-проекты, «старт-апы»);

- спекулятивные (перепродажа ценных бумаг, операции с валютами).

Статья: Частные инвестиции

Поможем написать реферат за 48 часов

Часто частные инвестиции рассчитываются и в суммарном выражении, приобретая вид валовых (суммарных) частных инвестиций предприятия. То есть это все те инвестиции, которые направляются на производство, его расширение и модернизацию, как в материальной, так и в нематериальной сфере. Если говорится о чистых частных инвестициях, то значит, что такие инвестиции рассчитаны без учета оборудования, которое является изношенным и выбывшим из производства за анализируемый промежуток времени.

Рассмотрим главные преимущества, а также недостатки рассматриваемого вида инвестиций.

Преимущества и недостатки

Рассмотрим положительные стороны частных инвестиций:

- Во-первых, такие частные капиталовложения часто являются источником пассивного дохода и приносят прибыль в перспективе своему владельцу. Так инвесторы, вкладывая частные инвестиции, получают пассивный доход от вложения в случае успешного вложения в проект.

- Во-вторых, частные инвестиции предоставляют возможность юридическим, а также физические лица сделать получаемый доход более разнообразным, а значит более гибким, что повышает степень платежеспособности.

- В-третьих, благодаря частным инвестициям осуществляются многие инновационные проекты, которые являются актуальными и необходимыми.

- В-четвертых, частные инвестиции возможно привлекать на выгодных условиях и процентах в зависимости от установленных договоренностей.

«Частные инвестиции»

Готовые курсовые работы и рефераты

Решение задач по учебе за 24 часа

Реферат по этой теме за 48 часов

Но, несмотря на положительные стороны, есть и отрицательные стороны частных инвестиций.

Так, главным недостатком для частного инвестора является риск утраты вложенного капитала, что на практике может случится, если фирме будет грозить банкротство и деятельность не будет эффективной. Так риск утраты вложенных средств для частных инвесторов всегда существует.

Также еще одним недостатком является тот факт, что не всегда от частных инвестиций получается стабильный доход. Так как доход во многом зависит от финансовой деятельности фирмы, в которую были направлены средства частным инвестором. Так в различных условиях частные инвестиции могут приносить, как доходы, так и убытки частным инвесторам.

Также осуществление частных инвестиций невозможно без наличия минимального начального капитала.

Привлечение частных инвестиций

В каждой фирме возникает ситуация, когда необходимо привлечение дополнительных средств. Так в зависимости от стадии развития фирмы, возраста фирмы, выбирается и стратегия привлечения инвесторов.

Так, на начальной стадии и уровне зарождения фирмы, бизнес-проекта обычно привлекаются средства частных инвесторов, которые являются родственниками или знакомыми, а также привлекаются средства по государственным программам поддержки начинающих предпринимателей, конкурсные средства бизнес-проектов. На последующих этапах возможно привлечение частных инвесторов, венчурных фондов, иностранных частных инвесторов, государственных фондов и банков.

Источник https://rb.ru/opinion/chastnoe-investirovanie-trendy/

Источник https://spravochnick.ru/investicii/chastnye_investicii/