Кредит или лизинг: разница, преимущества и недостатки

В случае лизинга заключается два договора. Первый — договор купли-продажи между всеми участниками. Второй — договор лизинга между лизингодателем и лизингополучателем, где прописаны все условия и порядок платежей.

По окончанию договора лизинга оборудование переходит в собственность лизингополучателя, если не было предусмотрено иного порядка. До окончания договора имущество принадлежит лизингодателю. Весь срок договора нужно вести учет лизингового имущества.

Кредит — это банковский продукт, аналог займа

При кредитовании банк выдает заемщику денежную ссуду под определенный процент. Кредит может быть целевой, то есть банк его выдает на конкретную покупку, например, для приобретения оборудования. Если кредит нецелевой, заемщик может тратить его, как захочет.

В кредитовании участвует только два лица: банк-кредитор и заемщик. Кредитор выдает ссуду, а заемщик обязуется ее вернуть через определенное время с учетом процентов за пользование деньгами банка.

При продаже оборудования продавец может даже не знать о том, что покупатель рассчитывается кредитными средствами.

Отличие кредита от лизинга

Несмотря на то, что оба продукта предназначены для одной цели — покупки оборудования и машин, они имеют несколько важных отличий. В каких-то моментах выгоднее взять кредит, а в каких-то лизинг.

Целевая направленность

Кредит — это более широкий продукт, чем лизинг. Его можно использовать на:

- пополнение оборотных средств;

- покупку оборудования, машин и автомобилей;

- покупку недвижимости;

- погашение других кредитов и так далее.

В целом кредит можно направить на любые нужды, в том числе и на покупку оборудования.

Лизинг не зря называют финансовой арендой. Этот продукт можно использовать только для покупки машин, транспорта или оборудования. То есть это строго целевой продукт.

Ведите учет экспорта и импорта в веб-сервисе Контур.Бухгалтерия. Простой учет, зарплата и отчетность в одном сервисе

Количество участников

При кредитовании подписывается договор между банком и заемщиком. В нем оговариваются все условия: сумма, сроки, процент, график погашения, штрафы и так далее. Участвует в договоре всего две стороны.

Лизинг сопровождается трехсторонним договором купли-продажи, где участвует лизинговая компания, которая выступает покупателем, продавец и лизингополучатель.

Право собственности

При покупке имущества в кредит оно сразу начинает принадлежать покупателю. Да, оно может быть передано в залог, но все же право собственности остается за заемщиком. К тому же имущество числится на балансе компании-покупателя.

При лизинге имущество принадлежит лизинговой компании. Лизингополучателю оно переходит лишь после закрытия договора лизинга. Само имущество может стоять на балансе лизингодателя или на балансе лизингополучателя. Чаще всего выбирают первый вариант, так как это выгоднее и проще для учета.

Стоимость продукта

При сравнении ставки по кредиту и по лизингу “лоб в лоб” выиграет первый вариант, так как процент по кредиту существенно ниже лизингового. Но есть два момента.

Во-первых, лизингодатель берет на себя часть затрат, связанных с предметом лизинга, например, сервисное обслуживание и страхование.

Во-вторых, некоторые лизинговые компании на постоянной основе работают с производителями, которые дают лизингодателям специальные цены ниже рыночных. Поэтому иногда купить оборудование в лизинг выходит дешевле, чем в кредит, как раз потому, что лизинговая компания имеет скидку от производителей. Это часто встречается при покупке транспорта в автолизинг.

Эксплуатационные преимущества

При покупке имущества в кредит банк не будет помогать вам с его выбором или настройкой. По сути, вы получите только деньги, а на что вы их потратите, банк волнует мало.

При лизинге вы получите целый пакет дополнительных услуг. Например, при покупке автомобиля лизингодатель берет на себя все вопросы по страхованию и сервисному обслуживанию. В лизинговой компании вам в помощь соберут целую команду, в ней будет даже инженер, который поможет при приемке оборудования и вводе его в эксплуатацию.

Налоговые преимущества

С кредитом никакой экономии на налогах нет. Максимум, вы можете принять проценты по кредиту в качестве затрат при расчете налога на прибыль.

С лизингом налоговых преимуществ гораздо больше. Основная причина в том, что вы не покупаете оборудование, а берете его в аренду, поэтому компания может экономить на трех налогах:

- НДС — лизингополучатель принимает в зачет и снижает налог к уплате в бюджет, для этого лизинговая компания ежемесячно выставляет счета-фактуры.

- Налог на прибыль — расходы по лизингу относятся на себестоимость продукции.

- Имущественные налоги — предмет лизинга не стоит на балансе лизингополучателя и не включается в налоговую базу пока действует договор. Кроме того, на предмет лизинга амортизация начисляется с ускоряющим коэффициентом 3, что позволяет в три раза сэкономить после того, как предмет лизинга перейдет в собственность лизингополучателя.

Срок получения

Кредит можно получить на любой срок — от пары месяцев до десятков лет. Во многом это зависит от банка и цели расходования средств. Например, инвестиционные кредиты выдают на 10-15 лет. В зависимости от срока меняются и условия: процентная ставка, периодичность платежей, сумма залогового обеспечения и так далее.

Лизинговая компания — это не банк, поэтому сроки здесь скромнее. Обычно лизинг дают на 1-3 года, но можно найти предложения на 5 лет.

Требования для получения

У банков очень строгие требования для кредитования. Для начала они подробно изучат вашу финансовую отчетность за 2-3 года, попросят предоставить налоговые декларации, оборотно-сальдовые ведомости, справки из налоговой и выписки по расчетным счетам. В некоторых случаях даже нужен бизнес-план.

И, к сожалению, даже полностью собранный пакет документов не гарантирует, что вы получите кредит. У банков есть внутренние нормативные документы, где указаны требования к показателям деятельности заемщика: рентабельность, коэффициент финансовой устойчивости, автономии, ликвидности, NPV и так далее.

Очень часто банки просят залог или поручительство по кредиту, чтобы повысить вероятность возврата средств.

У лизинговых компаний требования менее жесткие. Они также просят ряд документов, но вероятность одобрения гораздо выше. Купленное имущество все равно будет принадлежать лизингодателю. В случае неуплаты его можно будет сразу забрать у лизингополучателя и продать. Это даже проще, чем если бы имущество находилось в залоге. Так лизингодатель минимизирует свои риски.

Ведите учет экспорта и импорта в веб-сервисе Контур.Бухгалтерия. Простой учет, зарплата и отчетность в одном сервисе

Первоначальный взнос

При кредитовании не всегда требуется первоначальный взнос. Например, если кредит нецелевой, то ни о каком взносе не может быть и речи. В целевом кредите банки обычно просят сделать взнос до 30%.

В лизинге первоначальный взнос — это обычно обязательное условие. Его размер — до 30%. Но лизинговые компании более гибкие, поэтому можно договорится и о меньшей величине первоначального взноса. Иногда можно получить лизинг вообще без первоначального взноса.

Последствия неплатежеспособности

Если компания с трудом выплачивает кредит, она может провести с банком переговоры по поводу рефинансирования или реструктуризации. У банка есть несколько опций: снизить процентную ставку, изменить график платежей или продлить срок кредита. Ваше банкротство банку не выгодно.

С лизинговыми компаниями тоже можно попробовать договориться. Они также заинтересованы в привлечении и удержании клиентов. Но все же лизинговое имущество полностью принадлежит лизингодателю. Поэтому долго вытаскивать вас из финансовой несостоятельности не будут.

Преимущества и недостатки лизинга

В таблице мы собрали плюсы и минусы покупки оборудования в лизинг.

| Преимущества | Недостатки |

|---|---|

| + не требует залога или поручительства | — сложнее договориться о послаблениях, если есть проблемы с платежеспособностью |

| + транспортные средства можно купить по цене ниже рыночной | — оборудование могут забрать сразу при наличии просрочек |

| + менее серьезные требования к заемщику | — выше процентная ставка |

| + помогает законно экономить на налоге на имущество, налоге на прибыль и НДС | — до закрытия договора имущество остается в собственности лизингодателя |

| + заявку рассматривают быстрее, чем при кредитовании | — лизинг предназначен для конкретных целей |

| + лизинговая компания берет на себя часть забот о сервисе и страховании | — договор лизинга заключается на короткий срок |

| + проще договориться об индивидуальных условиях |

Преимущества и недостатки кредита

Кредит нельзя списывать со счетов. В таблице мы собрали все его плюсы и минусы по сравнению с лизингом.

| Преимущества | Недостатки |

|---|---|

| + имущество сразу переходит в собственность заемщика | — жесткие требования к заемщику |

| + процентная ставка ниже | — долго рассматривают заявку |

| + тратить кредит можно на любые цели | — нет экономии на налогах |

| + более длительный срок кредитования | — нужен залог или поручительство |

| + проще договориться о рефинансировании и реструктуризации |

Рекомендуем вам облачный сервис Контур.Бухгалтерия. В нашей программе вы можете без проблем вести учет, в том числе кредита и лизинга, платить налоги и зарплату, сдавать отчетность. Всем новичкам мы дарим бесплатный 14-дневный пробный период.

Лизинг или кредит: что выгоднее для предпринимателя

Для развития бизнеса предпринимателю нужны оборудование или транспорт. Есть три варианта приобрести необходимое: купить за свои деньги, взять кредит или оформить лизинг. Разбираемся, лизинг или кредит: в чем разница и что выбрать, чтобы не прогадать.

Кредит — это деньги, которые предприниматель берет у банка в долг для покупки необходимого оборудования и возвращает долг с учетом процентов.

При лизинге предприниматель берет у компании имущество: машины, станки, сельхозтехнику за определенную ежемесячную плату. По окончании договора он может выкупить оборудование или вернуть его лизинговой компании, если оно уже стало ему не нужно. По сути, это аренда с правом последующего выкупа.

В США и Европе главный инструмент финансирования бизнеса — лизинг. На него приходится почти треть всех инвестиций, объем финансирования каждый год увеличивается на 10-12%. В России этот вариант не очень популярен, в среднем на лизинговые операции приходится 6% инвестиций. Но эксперты отмечают рост лизинговых операций — за 9 месяцев 2018 года объем бизнеса 100 лизинговых компаний вырос на 44,6% и составил почти триллион рублей.

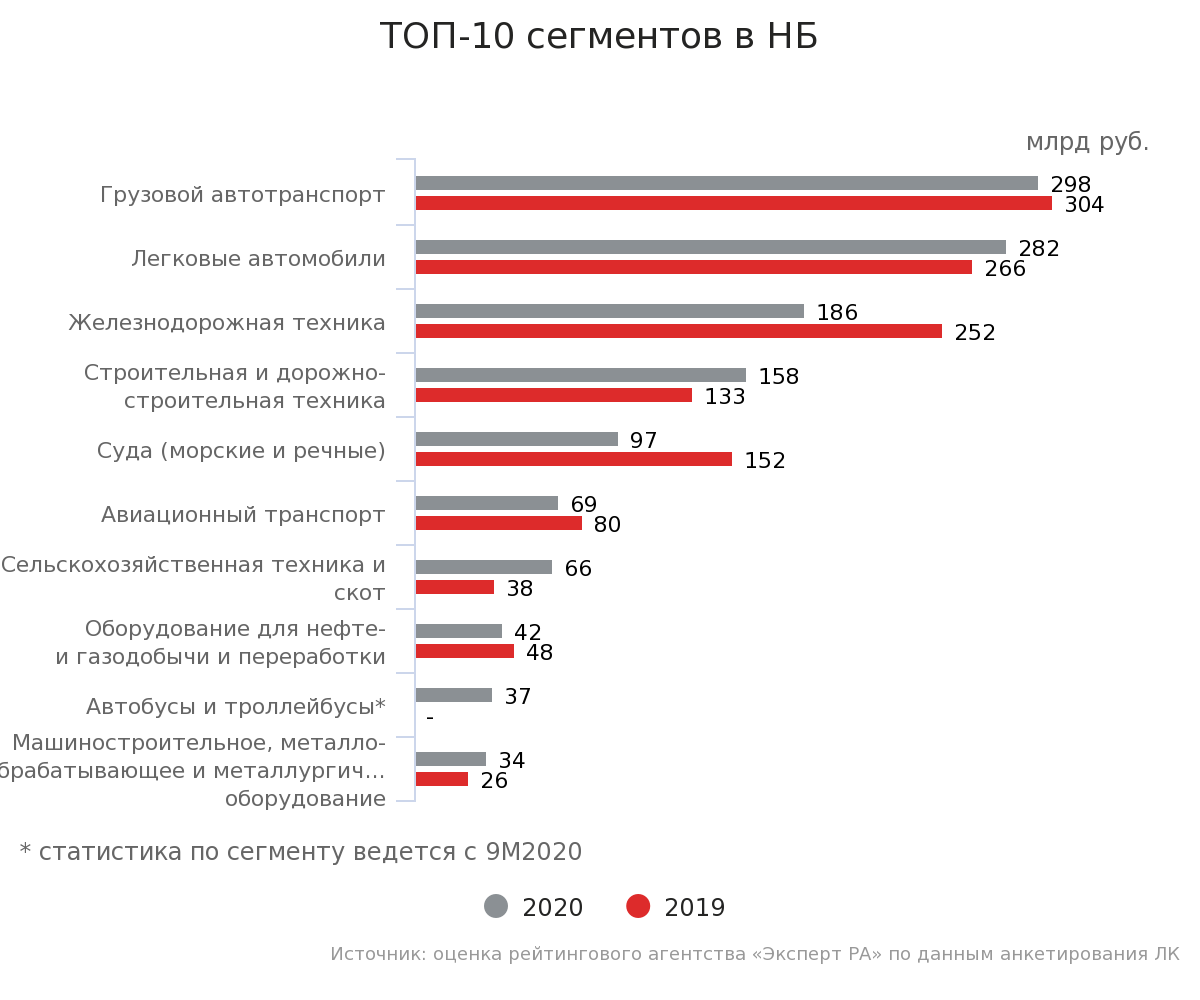

Базовый прогноз агентства «Эксперт РА» предполагает рост рынка лизинга в 2021 году на 10–15%.

Лидеры лизинговых сделок — грузовой автотранспорт и легковые автомобили.

*НБ — новый бизнес

Но несмотря на то, что сфера лизинга и наращивает обороты, большинство предпринимателей в нашей стране предпочитают брать кредиты. По прогнозам «Эксперт РА» объем кредитов в 2019 году будет примерно на уровне 2020-го и составит около 7,6 трлн рублей. Лизинговые компании пытаются изменить эту тенденцию, так как экономически лизинг для предпринимателя выгоднее кредита.

*МСБ — малый и средний бизнес

Лизинг и кредит: в чем разница

Лизинг и кредит регламентируются разными законами и для оформления у каждого — свой пакет документов.

Банки выдают кредиты по нормативам и инструкциям Центробанка, закону №395-1 и руководствуются внутренними банковскими документами. Они оценивают финансовое состояние заемщика, анализируют его платежеспособность, просчитывают риски — сможет ли он выполнять обязательства по кредиту.

Если у предпринимателя новый бизнес, то получить большой кредит на необходимое имущество проблематично — банк предпочитает не рисковать.

Лизинговые компании руководствуются только своими внутренними документами и методиками. Они самостоятельно проводят анализ текущей деятельности компании и принимают решение о предоставлении имущества в аренду. Требования к заемщикам не такие строгие, как у банков и получить лизинг новому бизнесу проще. К тому же лизинг — это экономия. Например, покупка машины руководителю предприятия в лизинг выгодней, чем ее приобретение в кредит.

Скоро ситуация может измениться — уже почти готова реформа Российского рынка бизнеса. Что ожидается: лизинговые компании получат статус некредитных финансовых организаций, для них будут установлены требования по капиталу, обязательная новая отчетность и планы счетов. Также компании будут обязаны зарегистрироваться в реестре ЦБ РФ. Полностью реформировать рынок лизинга правительство РФ планирует к 2021 году.

Особенности кредита

1. Предприниматель сам решает проблемы с имуществом, взятым в кредит

Если купленное оборудование или техника вышли из строя, требуют ремонта или замены — это проблемы предпринимателя. Он сам ищет, кто исправит поломки, или обменивает товар в магазине. Банк к этому отношения не имеет.

2. Предприниматель — собственник приобретенного имущества

При покупке имущества на кредитные деньги, предприниматель — собственник.

3. На кредитные деньги можно купить все, что нужно

Если банк выдал нецелевой кредит, то за деньги можно купить все. Если целевой — то только то, что прописано в договоре.

4. Затянутый срок принятия решения

Срок принятия решения по кредиту — несколько дней. Банк может потребовать дополнительные документы для оформления, обязать предоставить поручителя или оформить страхование жизни.

И да, банк может отказать в выдаче кредита без объяснения причин.

5. Строгий график оплаты кредита

Оплата кредита — по графику. Банк крайне неохотно меняет график платежей или рассматривает уменьшение процентной ставки. Для того чтобы добиться отсрочки, уменьшения ежемесячной оплаты или пересмотра процентов нужны веские доводы и стальные нервы.

6. Небольшой срок кредита

Средний срок кредита около 36 месяцев. Чем больше срок, тем выше процентная ставка.

7. Необходимы подтверждение платежеспособности и залог

У банков строгие регламентации по оценке финансового состояния заемщика. Предприниматель должен доказать банку свою платежеспособность и предоставить финансовые документы, которые это подтверждают.

Кроме того, для получения кредита обязателен ликвидный залог — недвижимость, автотранспорт, ювелирные изделия, ценные бумаги. Часто — поручитель, который обязуется выплатить кредит, если заемщик не сможет этого сделать.

8. При неисполнении кредитных обязательств, имущество могут изъять

Если предприниматель допускает просрочки выплаты кредита, банк начисляет пени и проценты. Если заемщик не реагирует и продолжает не платить, банк имеет право подать в суд и по решению суда изъять имущество, приобретенное на кредитные деньги. Предприниматель будет вынужден остановить свою деятельность.

9. Разорвать договор с банком невозможно

Заемщик не может разорвать договор с банком — ему придется исполнить все взятые на себя обязательства или объявить себя банкротом.

Как сократить расходы без ущерба для бизнеса?

Скачайте бесплатно методичку «16 способов сократить расходы компании», экономьте продуманно и зарабатывайте больше. Подготовлена финансовыми экспертами ПланФакта.

Особенности лизинга

1. Предприниматель не отвечает за имущество в лизинге

Все проблемы с имуществом решает лизингодатель — он передал оборудование или технику в аренду и отвечает за его бесперебойную работу. Предприниматель может сам исправить неполадки, а лизинговая компания возместит ему расходы.

2. Есть запреты на имущество, которое можно приобрести в лизинг

В лизинг нельзя приобрести земельные участки и имущественные комплексы — для таких покупок работает только кредит.

3. Быстрый срок принятия решения по лизингу

Предварительное решение о предоставлении лизинга — в течение часа. Окончательное решение — после предоставления необходимых документов и анализа деятельности компании. Обычно это занимает 1-3 дня.

4. График платежей можно изменять

График платежей — гибкий. При составлении графика лизинговая компания учитывает сезонность деятельности компании, может предусмотреть отсрочку по платежам или уменьшение ежемесячного взноса в «нерабочие» месяцы. Если предприниматель не может внести ежемесячный взнос, то лизинговая компания обычно идет навстречу и вносит корректировки в утвержденный план оплаты.

Увеличение срока погашения лизинга. Срок погашения — до 36 месяцев, но лизинговая компания может увеличить его до 5 лет.

5. Можно расторгнуть договор с лизинговой компанией

Предприниматель может расторгнуть договор с лизинговой компанией и вернуть ей приобретенное оборудование или технику.

6. Не нужен залог

Для оформления договора лизинга не нужно предоставлять в залог личное или корпоративное имущество.

7. Предмет лизинга нельзя забрать у предпринимателя, если у него лично есть невыплаченные кредиты или просрочки

Если у предпринимателя проблемы с банком — невыплаченные кредиты или просрочки, то банк не имеет права забрать имущество, которое находится в лизинге. Предприниматель продолжает работать.

Кроме того, имущество, взятое в лизинг, оформлено на лизингодателя и стоит на балансе лизинговой компании. Это значит, что предприниматель не платит налог на имущество, транспортный налог, страховку и прочие расходы. Но лизинговой компании невыгодно содержать переданное имущество за свой счет, поэтому эти расходы она включает в регулярные платежи по лизингу. При возмещении расходов по этим платежам предприниматель должен уплатить НДС.

Для компаний-плательщиков НДС дополнительный налог — не проблема, так как его все равно предъявляют к зачету. А вот если предприниматель работает без НДС, то такие платежи существенно увеличивают затраты по лизинговой сделке.

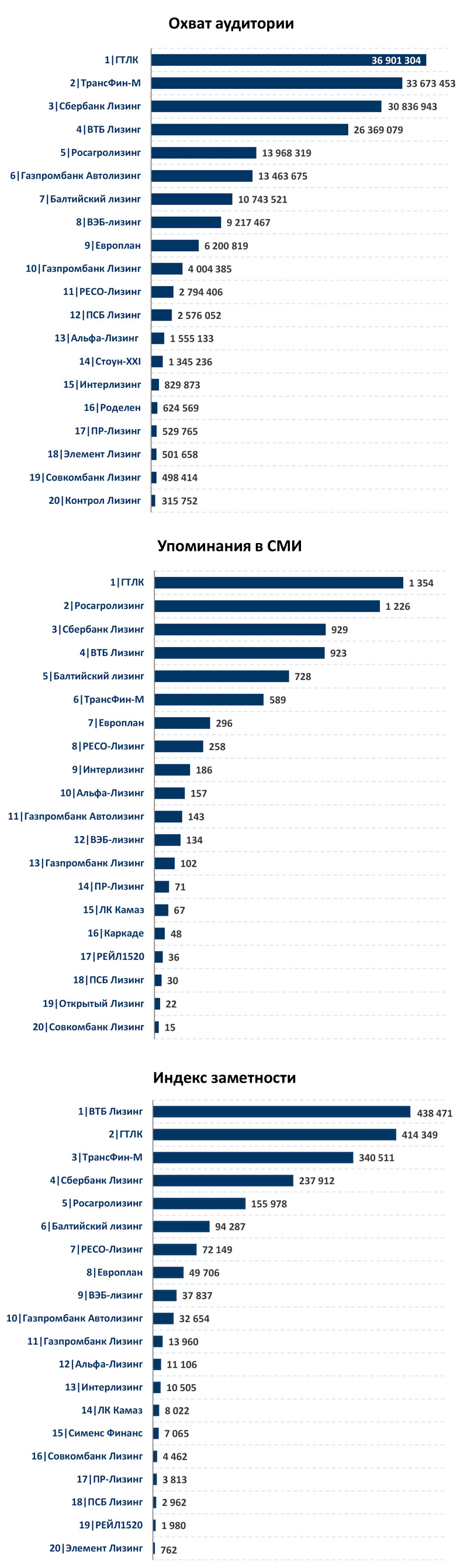

Куда обращаться за лизингом

Сейчас на лизинговом рынке чуть больше 200 профессиональных игроков и почти 600 некрупных компаний, которые предлагают услуги лизинга.

Есть три вида компаний, которые проводят лизинговые сделки:

- Дочерние компании банков, которые занимаются исключительно лизингом. Это лидеры рынка.

- Производители промышленного оборудования и техники. С помощью лизинга они стимулируют продажи.

- Независимые фирмы.

Самые безопасные сделки — с компаниями из первых двух категорий.

Выбрать лизинговую компанию проще всего по рейтингу. Компании, которые находятся на верхних строчках — безусловные лидеры, они надежны и работать с ними безопасно.

Основные критерии оценки лизинговой компании

1. Сколько лет компания работает в сфере лизинга

Лизинговые сделки пролонгированы во времени. Компании нужно не только найти заемщика и передать ему имущество в лизинг, но и вернуть вложенные средства в виде лизинговых платежей. Если компания работает много лет, значит у нее уже есть а) опыт, б) налаженная система учета, в) аналитика, г) точный расчет рисков, д) льготы от поставщиков.

2. Финансовые показатели

Когда предприниматель заключает договор с лизинговой компанией, он вносит первоначальный взнос и каждый месяц делает отчисления за имущество, а право собственности получает только в конце лизинговой сделки. То есть, по сути, он платит не за свое имущество, как в случае с кредитом.

Лизинговая компания в свою очередь платит за это имущество банку, в котором получает кредит на его покупку. И если у компании долги по кредитам, налогам, платежам то у предпринимателя могут возникнуть проблемы с использованием имущества или получением его собственность — банк не может изъять то, что находится в лизинге, но может по решению суда поставить запрет на использование и уж точно не позволит сменить собственника, пока лизинговая компания не рассчитается с долгами.

Найти информацию по финансовым показателям компании сложно, но это стоит сделать перед заключением договора.

3. Источники финансирования лизинговой компании

Это могут быть кредиты, собственный капитал, облигации, займы от частных лиц и сторонних организаций. Если у компании несколько источников получения финансирования, то она более устойчива и может предложить предпринимателю выгодные условия сделки.

4. Ограничения по условиям лизинга

При заключении лизинговой сделки нужно внимательно прочитать договор. Лизинговая компания может поставить ограничения, которые не выгодны предпринимателю. Например, что предприниматель не имеет права выбирать, кто будет балансодержателем имущества, или пункт о запрете досрочного выкупа.

Если у лизинговой компании нет представительства в регионе, где работает предприниматель, — это не повод отказаться от ее услуг. Компания может организовать лизинговую сделку в любом городе — отправит своего представителя, наймет страховую компанию и нотариуса, привлечет курьерскую службу.

Комментарий эксперта>

Рассмотрим этот вопрос со стороны бизнеса. Предпринимателю нужно прежде всего учитывать, что приобретение основных средств (оборудования, транспорта и т.д.) – это инвестиционные вложения в активы долгосрочного пользования. И первое, о чём нужно подумать – это сумма ежемесячных платежей.

Способен ли ваш бизнес генерировать достаточно денег для выплат ( не важно, по кредиту или лизингу – мы о денежной массе как таковой: хватит ли денег?). Ведь если, к примеру, у вас есть уже три грузовика для доставки товаров покупателям, а вы хотите приобрести ещё один, то подразумевается, что выручка у вас тоже увеличится за счёт дополнительной транспортной единицы, которая будет приносить дополнительную выручку.

А вот если вы просто заменяете один станок на другой и увеличения выпуска продукции не предвидится, то впору задуматься, за счёт чего вы будете гасить платежи.

Итак, первое обстоятельство для принятия решений – сумма ежемесячных платежей.

Далее. Предположим, что залоговой массы у вас хватает (с кредитом проблем нет) и вы принимаете решение при прочих равных условиях.

При кредитном договоре вы приходуете объект по цене приобретения и становитесь собственником этого имущества (правда, если оно же и является объектом залога, будут ограничения в плане распоряжений им).

В лизинговых отношениях вы приходуете объект в конце срока по значительно меньшей стоимости и становитесь собственником также в конце срока.

Когда это имеет значение:

- При исчислении налога на имущество (платит только собственник и от стоимости: чем меньше стоимость — меньше налог).

- При исчислении амортизации и отнесении её на затраты (больше стоимость — больше сумма начисленной амортизации в абсолютном выражении).

- При продаже объекта исчисление НДС (чем больше разница между ценой продажи и остаточной стоимостью, тем больше НДС).

Второе обстоятельство для принятия решения – стоимость имущества и право собственности на него.

И, наконец, последнее обстоятельство – отнесение платежей на затраты в уменьшение налогооблагаемой прибыли.

Лизинговые платежи относят на затраты всей суммой, уменьшая тем самым налогооблагаемую прибыль. В то время как из кредитных платежей на затраты относят только сумму уплаченных процентов за кредит.

Когда это имеет значение:

Если ваш бизнес на общей системе налогообложения или на упрощенной «доходы минус расходы» это имеет значение. А вот если вы на УСН «доходы» или ЕНВД – тогда этот фактор не имеет значения.

Подведем итог

Лизинг или кредит для ИП — вопрос, требующий глубокой проработки и точных финансовых расчетов. В одном случае выгоден кредит, в другом — лизинг. Точного ответа на этот вопрос нет, все зависит от цели, деятельности, финансовых показателей компании и грамотного расчета. И, конечно, от тщательного финансового учета. ПланФакт помогает планировать расходы, оценивать прибыльность проектов и снижать расходы.

Бесплатные инструменты для предпринимателя

Скачайте бесплатно шаблоны финансовых отчетов, калькуляторы скидок, пошаговые инструкции и методички от экспертов ПланФакта и зарабатывайте больше.

Источник https://www.b-kontur.ru/enquiry/758-kredit-ili-lizing

Источник https://planfact.io/blog/posts/lizing-ili-kredit-chto-vygodnee-dlya-predprinimatelya